Az osztalékot sokszor összekapcsolják a passzív jövedelem gondolatával, emiatt mára kifejezetten divatossá vált beszélni róla. Ráadásul mindenkinek szimpatikus a korai nyugdíj, és a később is érkező állandó jövedelem, amire az egyik legjobb megoldás az osztalék „szüretelése”. Ebben a cikkben a konkrét osztalékrészvényekről nem lesz szó, az ilyen típusú információkat egy korábbi cikkünkben találjátok (Osztalékfizető részvények kisokos, tapasztalatok alapján (2025)). Sokkal inkább arra fókuszálok, miért jó a cégnek, és miért jó nektek, ha a kifizetés osztalék formájában történik. Vagy nem is olyan jó? Mindjárt kiderül!

💸Osztalékfizető részvények jelentése definíció szerint

Az osztalék az a pénzösszeg, amelyet egy részvénytársaság kifizet a részvény tulajdonosainak, jellemzően, de nem kizárólagosan, az általa megtermelt nyereségből. Lehet eredménytartalékból vagy hitelből is osztalékot fizetni, de ezek inkább tartoznak a negatív példák közé. Fontos eleme az osztalékfizetésnek, hogy csak „készpénzből” lehet ezt a kötelezettséget teljesíteni, vagyis számviteli módszerekkel nem lehet előállítani osztalékot.

💰Az osztalék jelentése

Fontos, hogy csak az adózott eredménnyel rendelkező vállalatok képesek osztalékot fizetni, vagyis az osztalék kifizetésére csak az adózás után kerülhet sor. Az osztalék a társaságok által elért nyereség egy része, amivel a vállalat sikereiből részesültök. A kifizetés után a befektetők számláján jóváíródik az osztalék, így a vállalat készpénzforgalmából az kikerül. Ehhez egyébként a vállalkozásnak nem kell a tőzsdén jegyzettnek lennie, ezt akár egy Co., AG vagy egy Kft. is megteheti, de ebben a cikkben értelemszerűen a megállapítások a tőzsdén jegyzett, nyilvánosan kereskedhető, többnyire amerikai osztalékfizető vállalatokra vonatkoznak.

Mindenki osztalékra jogosult, aki egy osztalékfizető vállalat részvényeit birtokolja. Ahogyan John D. Rockefeller, a híres olajmilliárdos mondta: „Do you know the only thing that gives me pleasure? It’s to see my dividends coming in”. De miért ilyen nagy dolog, hogy egy cég osztalékot fizet? Azért, mert a befektetőknek a részvények birtoklásából közvetlenül kétféle haszna származhat:

- 💵A részvénynek lehet árfolyamnyeresége, ez a hozam

- 💵A részvénynek lehet osztaléka, ez tulajdonképpen a „kamat”

A kettő között több nagy különbség is van. Az előbbi mértékét nem tudjuk előre, lehet pozitív vagy negatív is. Ezzel szemben az osztalék a vállalat által előre bejelentett mértékű, adott időben fizetett pénzösszeg, amelyet az adók és a költségek levonása után a brókerszámlátokon jóváírnak.

Szintén fontos eleme az osztalékfizetésnek, hogy a mértéke nem függ a piaci hangulattól, ezt a vállalat menedzsmentje határozza meg a fundamentális adatok alapján. Vagyis, ha a vállalat megfelelő pénztermelő képességgel rendelkezik, akkor fizethet osztalékot.

Ez persze nem szükségszerű, rengeteg vállalat nem fizet, annak ellenére, hogy pénzügyileg megtehetné, például az Adobe Inc. (ADBE), amiről részletes részvényelemzésünk is készült (Adobe részvényelemzés), vagy a Veeva Systems (VEEV). Ha holnap befagyasztják a tőzsdei árfolyamot, a fizetendő osztalék akkor sem kerül veszélybe, ezt a vállalatok a továbbiakban is fizetni fogják.

🧾Osztalékszámítás

Aki azt gondolta, hogy valami őrületes matek van az osztalékhozam számítás mögött, az most csalatkozni fog, aki pedig félt tőle, az örülni, mert meglehetősen egyszerű kiszámolni. Ugyanis összesen kettő darab számot kell elosztani egymással, de valójában ezt sem kell megtennetek, hiszen a részvény kereső és elemző oldalakon ez fel van tüntetve. Felhívnám azonban a figyelmet arra, hogy egyes források adatai eltérhetnek a fizetett osztalék kapcsán, lehetnek kerekítési hibák, különbségek a felhasznált adatokban és hasonlók. Szintén számít az, hogy bizonyos vállalatok nem USD-ben mutatják ki a számaikat, mert vagy nem amerikaiak vagy pedig a bevételüket nem dollárban szedik be. Ilyen például a Games Workshop (LSE:GWA), ami angol és van róla részvényelemzésünk (Games Workshop részvényelemzés), vagy például a Computer Modelling Group (TSX:CMG), ami pedig kanadai, és szintén részletesen elemeztük (CMG részvényelemzés). Ezért mindenkinek azt javaslom, hogy több forrás alapján ellenőrizze, hogy a leközölt osztalékhozam helyes-e, különösen, ha nem tüntetik fel a pénznemet mellette.

Az osztalékfizető részvények után járó osztalék százalékos értéke úgy jön ki, hogy az osztalék mértékét elosztják az aktuális árfolyammal. Példának használjuk a Realty Income (O) adatait: 3.22 USD/56.81 USD-vel=5.67%. Ebből könnyen kitalálható, hogy ha változik a részvényárfolyam, a százalékos érték is változni fog. Mi ezért is tüntetjük fel a részvényoldalainkon a maximum, az átlagos és a minimum osztalékhozamot is az adott periódusra vetítve, illetve az ezekhez képesti eltéréseket. Vonjuk le együtt a viszonylag egyszerű következtetéseket:

- ✨Ha esik a részvényárfolyam, akkor a tőkére vetítve növekedni fog az osztalékhozam, ha emelkedik, akkor csökken.

- ✨A leátlagolások, amikor eső részvényárfolyamban, több lépcsőben vesztek fel pozíciót, növelik a tőkére vetített osztalékhozamot.

Általában egyébként a dolgot fordítva közelítik meg a befektetők. Egyszerűen megnézik, hogy a vállalatnak mennyi a szabad készpénzáramlása, és mennyi az ehhez tartozó kifizetési ráta. Ha pl. a készpénz 50%-át fizetik ki, akkor a szabad készpénz mennyiségének felét elosztják a vállalat részvényszámával, ez lesz az egy részvényre jutó osztalék mértéke, általában dollárban kifejezve. Innentől kezdve pedig már csak egy lépés a fenti számítás elvégzése.

📌Gyakorlatban: a fenti két megállapítás kapcsán a gyakorlatban sokszor az történik, hogy a befektetők elkezdenek egy eső részvényt venni, abban bízva, hogy majd az árfolyam megfordul és korrigál és ők a tőkéjükre vetítve magasabb osztalékot kapnak majd. Így lehet belenyúlni „hulló késekbe”, amikor az árfolyamesés mögött fundamentális problémák vannak és az árfolyamesés bőven túlmutat az osztalék emelkedésén. Így tudtok beleragadni úgynevezett „value trap” szituációkba, szóval sosem szabad vaktában venni valamit, mert az papíron olcsóbb lett, meg kell nézni a mögöttes mozgatóerőket.

🪙Osztalék könyvelése

Alapvetően a cikkeimben nem foglalkozom a különböző számviteli elemek könyvelésével, egyszerűen azért, mert egy befektetőnek nem kell teljes mértékben tisztában lennie azzal, hogy ez hogyan történik. Ráadásul nem is vagyok könyvelő, nem vagyok az amerikai számvitel rejtelmeivel kellő mértékben tisztában ahhoz, hogy szakmailag megfelelő megállapításokat tegyek. Viszont egy kikacsintás erejéig mégis érdemes kitérni arra, hogy pontosan hova is „könyvelik el” az osztalékfizető vállalatok az osztalék mértékét.

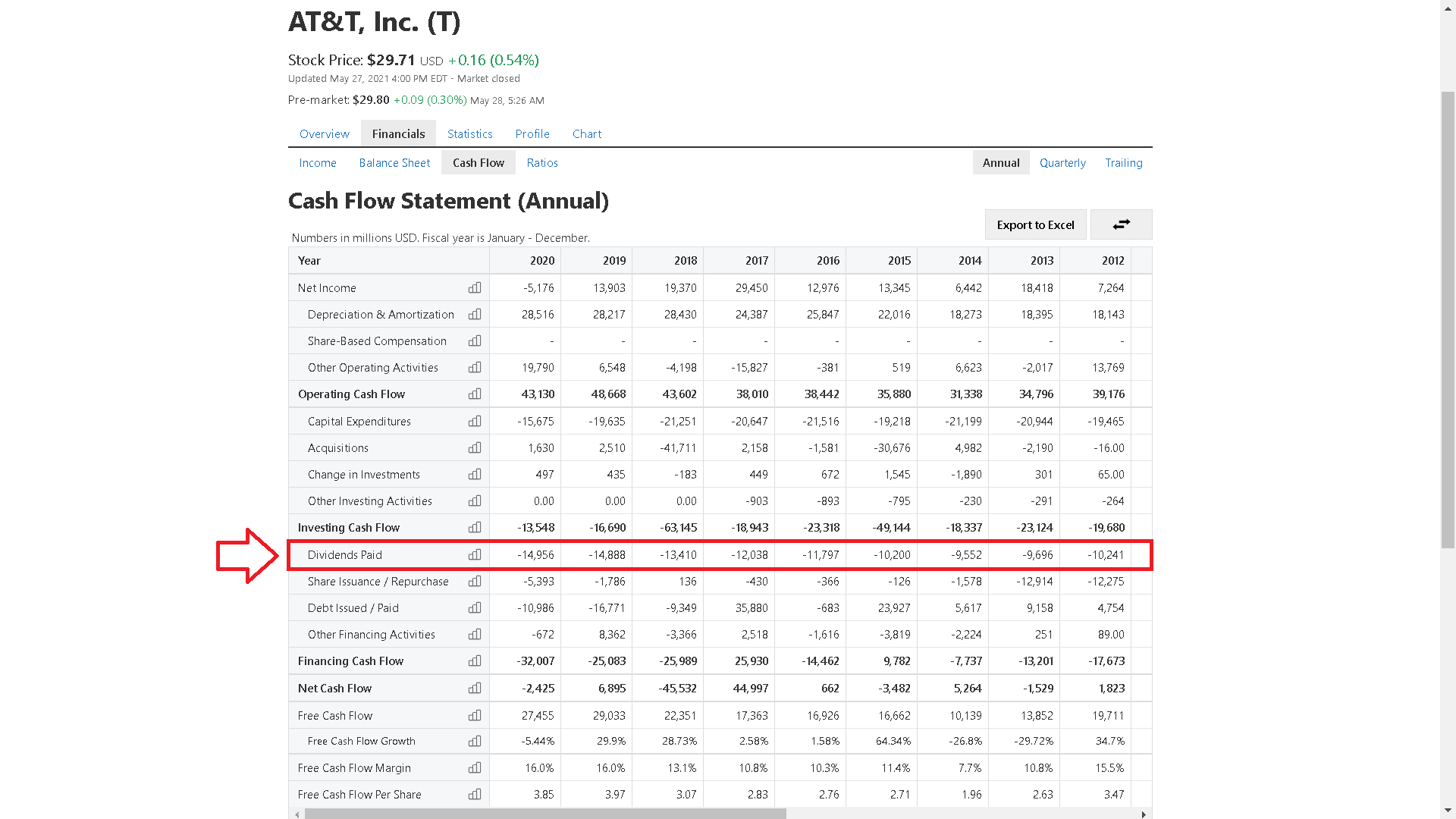

Ahogyan már említettem, osztalékot kifizetni csak a nyereség leadózása után lehet. Legalábbis elméletben, mert gyakorlatban eredménytartalékból, hitelből, részegységek eladásából is teljesíthető az osztalékfizetési kötelezettség. Most viszont maradok a nyereséges vállalkozásnál, vagyis a bevétel bejön, annak valamekkora része az adózás előtti nyereség, amivel EBITDA néven találkozhattok (EBITDA meaning), azt leadózzák, majd megtörténik az osztalék kifizetése. A fenti képen kiemeltem, hogy ez hogyan jelenik meg a cash flow kimutatásban, a vállalat szempontjából ez egy kiadás, ezért negatív a tétel.

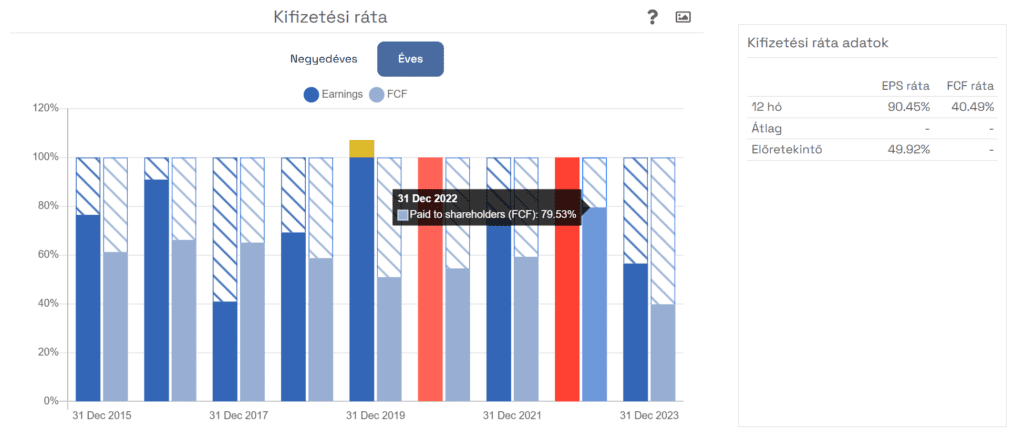

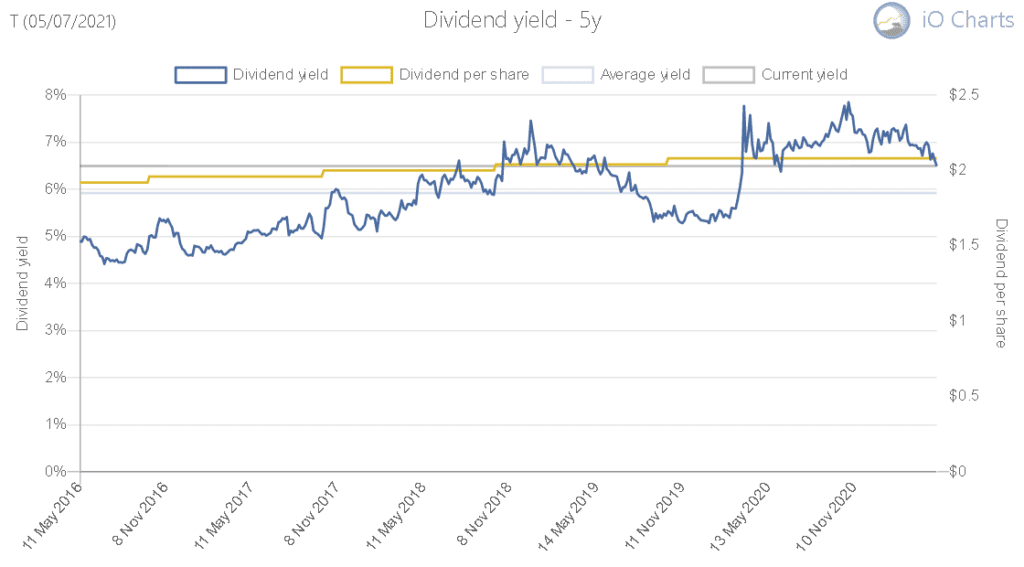

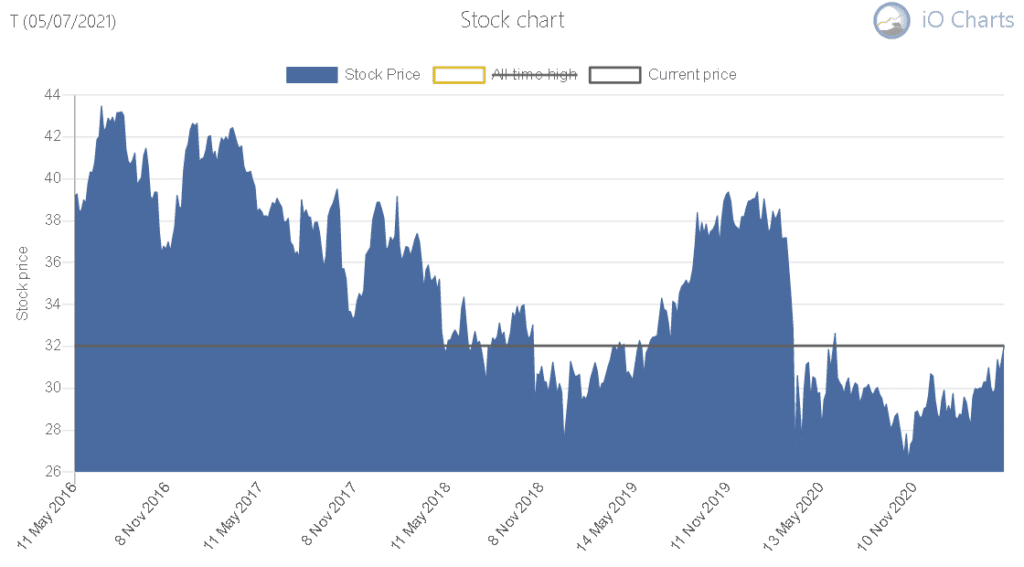

Ez pedig elvezet a már emlegetett készpénz kifizetési rátához. Ez minél alacsonyabb, annál kevésbé terheli a vállalat mérlegét az osztalék. Mivel már nálunk is egyes részvényekhez egyedi grafikonok elérhetőek, ezért mellékeltem az AT&T (T) vállalathoz tartozót.

A fenti képen még egy dolog látszik, hogy a kifizetési ráta drasztikusan leesett 2022 után, vajon miért? Két dolog történhetett, hogy az AT&T (T) hirtelen rendkívül nagy bevételre és ez által nyereségre tett szert, vagy pedig az történt, hogy megvágták az osztalékukat. Mivel ez a történet már 3 éves, így nem nagy titok: az utóbbi történt, 36 éves osztalékfizetési múlt után ~42%-ot csökkentettek az osztalékon, ami a fenti sárga grafikonon is látszik.

🧮Osztalékfizetés: miért fizet egy vállalat osztalékot?

A kapitalista működési modellben minden cég legfontosabb ismérve, hogy profitot termeljen. Tevékenységük hatékonyságának egyik legjobb fokmérője az általuk megtermelt „cash”, hiszen ez az, amivel ténylegesen lehet kezdeni valamit. Mit csinálhat egy vállalat az általa megtermelt készpénzzel:

- ☝🏻visszaforgathatja a termelőtevékenységébe (ez valójában egy kényszer, ezzel tartja fent az üzletmenetét)

- ☝🏻beruházásba kezdhet, és megpróbál organikusan növekedni

- ☝🏻akvizálhat, vagyis felvásárolhat más vállalatokat vagy márkákat

- ☝🏻csökkentheti vele az adósságát, ha van

- ☝🏻kifizetheti osztalékként

- ☝🏻saját részvényt vásárolhat vissza

- ☝🏻”ráülhet”, vagyis készpénztartalékot képezhet, illetve azt valamibe, például állampapírba fektetheti

Az, hogy egy részvény fizet osztalékot, az alapvetően se nem pozitív, se nem negatív tulajdonság. Mindig meg kell vizsgálni, hogy az osztalékfizetéssel mi a vállalat mögöttes szándéka. Ha eddig rossz pénzügyi helyzetben volt és most éppen kilábal ebből, akkor ezt pozitív jelnek lehet tekinteni. Erre példa volt 2021-ben a Pfizer, ami a COVID vakcinákból beérkező bevétel nagysága hatására visszavonta a tervezett osztalékvágását. Erre csináltunk is nektek egy jó kis egyedi grafikont, érdemes megnéznetek (Pfizer (PFE) custom charts). Ellenben, ha csak simán nem tud már tovább növekedni, és nem tudja értelmes beruházásba vagy fejlesztésbe visszaforgatni a pénzt, akkor ezt lehet negatívumként is értékelni.

🧨Mi történik az osztalék kifizetésekor?

Amikor a vállalat kifizeti felétek az osztalékát, akkor a saját készpénzállományát csökkenti, vagyis a saját mozgásterét szűkíti. Ez egy „ideális világban” nem a leghatékonyabb módja a pénz felhasználásának. Sokkal jobb lenne, ha ezt a pénzmennyiséget valamilyen értékteremtő beruházásba fektetné, és helyette organikusan növekedne a vállalat. Ez ugyanis felhajtja az árfolyamot, vagyis megnöveli a vállalat értékét, amiből a befektető árfolyamnyereségként szintén profitál.

A helyzet viszont az, hogy a beruházások sikeressége nem vehető százszázalékosra. Simán lehet, hogy a vállalat rosszul méri fel a piacot, nem jó terméket hoz ki vagy konkurenst vásárol fel, ezáltal nem értéket teremt, hanem rombolja azt. Vagyis minden beruházás, felvásárlás kockázatokat hordoz magában. Az is simán előfordulhat, hogy egy érett vállalat egyszerűen nem, vagy alig képes már növekedni. Jó példa erre a fogyasztási cikkeket gyártó szektor, azon belül is az idősebb mamut cégek, mint a General Mills (GIS), a Coca-Cola (KO) vagy a Pepsi (PEP). Ha pedig a nagy piaci méret miatt nincs hova növelni az így is hatalmas céget, akkor a megtermelt pénzt érdemes valamilyen módon visszajuttatni a tulajdonosoknak.

🎯Mekkora értéket teremt az osztalék kifizetése?

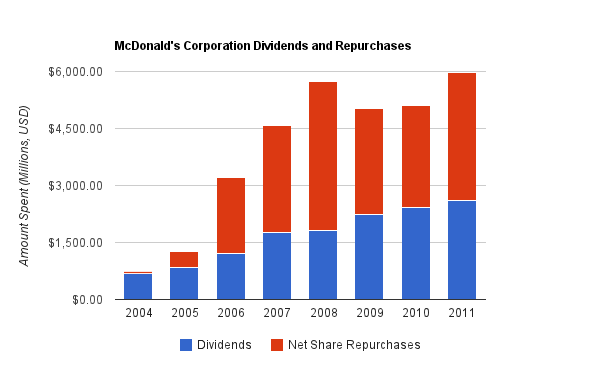

Egy kis kikacsintást engedjetek meg nekem, ugyanis nagyon fontos eleme a befektetéseknek az értékteremtés. Mi, befektetők nem azért birtoklunk osztalékfizető részvényeket, hogy a vállalat elégesse a megtermelt pénzt, hanem azért, hogy azt valamilyen formában visszajuttassa számunkra. Az értékteremtés két legtipikusabb eleme a megfelelő beruházásokon túl a saját részvény visszavásárlás és az osztalékfizetés.

A saját részvény visszavásárlással az a probléma, hogy a vállalat is a piacról tudja ezt megtenni, nagyjából ugyanazon az áron, amin ti is. Ha a cég prosperál, akkor a részvényárfolyam emelkedik, a vállalat részvényei túlértékeltek lehetnek, tehát nem képes olcsón visszavásárolni azokat. Ilyenkor ugyanazt a pénzösszeget érdemesebb osztalékként kifizetni vagy mondjuk értékteremtő beruházásokat eszközölni belőle.

💡Ellenben, ha a vállalat alulértékelt, akkor ugyanabból a pénzösszegből nagyobb mennyiségű részvényt lehet visszavásárolni, vagyis lehet, hogy ez a pénzfelhasználás hatékonyabb módja. A fenti részvényvisszavásárlás és kibocsájtás „mestere” a Teledyne korábbi CEO-ja, Harry Earl Singleton volt (Harry Earl Singleton).

A fentiekre használnak egy mutatószámot, a shareholder yieldet, amiről a Dividend Monk oldalnak van egy egész jó leírása (Shareholder Yield). Ezzel a metrikával is vannak azért bajok, de szerintem a leírásból jól átjön a lényeg, érdemes elolvasni.

🔄Osztalék adózása

A legtöbb országban az osztalék után adóznia is kell a tulajdonosoknak. Egyes államok akár 50%-os adót is kivethetnek rá, míg máshol kifejezetten alacsony az osztalékadó mértéke. Vagyis, ha visszakanyarodok oda, hogy mit tekintek hatékony készpénz felhasználásnak, akkor bizony a tulajdonosi oldalt is meg kell vizsgálni.

🌐 Országonkénti osztalékforrásadó mérték (2025, magánszemélyeknek, ABC-sorrend)

| Ország | Forrásadó | Ország | Forrásadó | Ország | Forrásadó |

|---|---|---|---|---|---|

| 🇦🇺 Ausztrália | 30% | 🇦🇹 Ausztria | 27.5% | 🇧🇪 Belgium | 30% |

| 🇨🇳 Kína | 10% | 🇨🇭 Svájc | 35% | 🇨🇦 Kanada | 25% |

| 🇩🇰 Dánia | 27% | 🇩🇪 Németország | 26.375% | 🇪🇸 Spanyolország | 19% |

| 🇫🇷 Franciaország | 28% | 🇫🇮 Finnország | 30% | 🇬🇧 Egyesült Kir. | 0% |

| 🇬🇷 Görögország | 5% | 🇭🇰 Hongkong | 0% | 🇮🇪 Írország | 25% |

| 🇮🇳 India | 20% | 🇮🇹 Olaszország | 26% | 🇯🇵 Japán | 15% |

| 🇰🇷 Dél-Korea | 22% | 🇵🇱 Lengyelország | 19% | 🇳🇱 Hollandia | 15% |

| 🇳🇴 Norvégia | 25% | 🇳🇿 Új-Zéland | 33% | 🇸🇪 Svédország | 30% |

| 🇸🇬 Szingapúr | 0% | 🇺🇸 USA | 15% | 🇹🇷 Törökország | 15% |

Amennyiben az ország, amiben adórezidensek vagytok, magasabb osztalékot vonna, mint a kifizető ország, a különbözetet be kell fizetnetek, de ezt sok minden befolyásolhatja, például a befektetési számlák típusa, ezt Magyarországon TBSZ-nek, Angliában ISA-nak hívják, de más országokban is vannak hasonló formátumok. Szintén számít az, hogy a két országnak van-e kettős adóztatás elkerülését biztosító egyezménye, ezt minden esetben egyedileg kell ellenőriznetek.

🇭🇺Osztalék adózása Magyarországon🇭🇺

📌Gyakorlatban: a fentiekhez még érdemes hozzáfűzni azt, amire kevesen gondolnak, hogyha van egy jól prosperáló vállalat nagyon magas belső megtérüléssel, amelyek leírására a ROIC, ROCE és hasonló metrikák alkalmasak, akkor ez be fog épülni az árfolyamba, de ettől még a részvényt nem kell eladnotok, hanem lebegő nyereségként lehet ülni a papírban.

Ezzel szemben az osztalék esetében az adózás időpontját nem ti választjátok meg, és keletkezik kihelyezési kockázatotok is, mert az osztalékot újra be kell fektetnetek. Mi a garancia arra, hogy az adóval csökkentett mértéket is figyelembe véve be tudjátok olyan hatékonyan fektetni, mint ahogy korábban ezt a cég tette? Semmi, helyette ott fogtok kínlódni a kicsi összegekkel és addig sem dolgozik majd a pénzetek.

💰Osztalék és az osztalékfizető részvények

Az osztalékfizető részvények tartásának az amerikai tőzsdéken nagyon régi hagyományai vannak. Az osztalékok beérkezése egy fajta passzív bevételként fogható fel. Ha egyszer kialakítottatok egy stabil, osztalékfizető részvényekből álló portfóliót, akkor nem sok mindent kell vele csinálnotok, csak számolgatni a beérkező pénz.

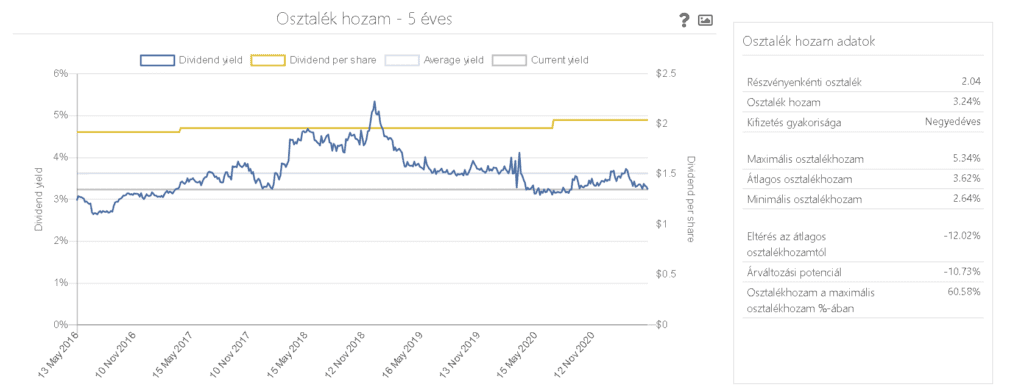

Ezért sokan használják a stabil osztalékfizető részvényeket egy fajta „kötvény helyettesítőként” is. Ez alatt azt kell érteni, hogy az alacsony kamatokat garantáló gazdasági környezetben, ilyen volt 2015-2020 közötti időszak, sem a bankbetétek, sem a kötvények nem tudtak annyi kamatot fizetni, mint amennyi osztalékot egyes részvények nyújtanak. Ezért a tőke átáramlott az ilyen papírokba, kergetve a magasabb hozamot.

Viszont a széljárás sokszor megfordul, ezt az AT&T (T) példáján már feljebb bemutattam. Szándékosan hagytam bent a 2021 eleji grafikont, ami még hozamkergető szempontból jól nézett ki. Házi feladat: mindenki nézze meg, mi történt azóta az osztalékkal❗

🧠A lényeg a pszichológia

Az osztalékfizető részvényeknek van két hatalmas előnyük az osztalékot nem fizetőkkel szemben:

- Stabilitás: nagyon sokan azért vesznek osztalékfizető részvényeket, mert számítanak az osztalék beérkezésére. Van aki ebből él, vagyis nemcsak fizetéskiegészítésként használja az osztalékot. Ez egy fajta korai nyugdíjazás, már amennyiben az osztalék mértéke eléri az életviteletekhez szükséges költségek mértékét. Mivel a vállalatok felé a befektetők részéről az osztalékfizetés egy nagyon egyértelműen megfogalmazott igény, ezért a cégek igyekeznek elkerülni az osztalék vágását. Emiatt persze át is esnek a ló túloldalára, például az Exxon Mobile (XOM) már többször hitelből fedezte az osztalékát, annyira erős az elvárás a tulajdonosok részéről.

- Könnyebb őket tartani eséskor: a tőzsdézés és a befektetés 90%-ban pszichológia. Ezt sokan nem veszik komolyan, pedig hosszabb távon egyértelműen kijön, hogy megfelelő pszichológiai felkészültség nélkül a rossz döntések száma drasztikusan megnő. Képzeljünk el egy piaci pánikot, amikor esik a részvényeink ára. Lelki szemeink előtt a végleges tőkevesztés réme lebeg. Vajon ebben a helyzetben melyik részvényt könnyebb tartani: amelyik az agyonvert árfolyamon is fizet 10% osztalékot, vagy amelyik nem fizet semmit? Ráadásul a leátlagolások, eső részvényárfolyam mellett újabb pozíciók felvétele, miatt az osztalék mértéke még nőhet is, ami újabb pszichológiai bástya, amibe kapaszkodni lehet.

Az utóbbira hoznék két példát, hogy megfoghatóbb legyen a dolog. A képen az AT&T (T) árfolyamát és az osztalékot láthatjátok, százalékos formában, 5 évre visszamenőleg. Az árfolyam valahol 26 és 43 USD között mozgott. Amikor beszakadt, akkor 8% körüli éves osztalékot is lehetett realizálni. Vajon melyik részvényt könnyebb tartani, amelyik esik 30%-ot, de fizet 6% osztalékot, vagy amelyik szintén esik 30%-ot, de nem fizet semmit? Ezzel nem azt akarom mondani, hogy az osztalékfizető részvények jobbak, de pszichológiai előnyt jelent az, hogy azért csak folyik be az esés idején is pénz.

📌Gyakorlatban: sokszor citálom példaként az AT&T (T) részvényét, mert remek példa, attól függően, hogy az időgrafikon melyik részét nézitek. Én is belefutottam abba a hibába, hogy megpróbáltam kötvényhelyettesítőként a részvényt a magas osztalékhozam miatt, de ne tegyetek ilyet. A dolog vége a magas osztalékhozam mellett is nagy árfolyambukta lett.

🪞Hogyan dolgozik az osztalék a tulajdonosért?

Ahogy már említettem, az osztalékot fizikailag ki kell fizetni a tulajdonosok felé. Vagyis, a „jobb, ha nálam van a pénz, mintha a vállalatnál” analógiát követve egyrészt növeli a befektetők személyes vagyonát, másrészt ezt az összeget vissza lehet forgatni másik befektetésekbe. Ráadásul a prosperáló vállalatok emelni is szokták az osztalék mennyiségét. Ez a két lehetőség pedig elvezet minket az osztalék visszaforgatása és a kamatos kamat fogalomköréhez. Ez utóbbit pedig nem véletlenül hívta Albert Einstein Nobel-díjas fizikus „A világ 8. csodájának”.

Tegyük fel, hogy holnap valamilyen rendkívüli helyzet miatt az amerikai tőzsdén a tőzsdefelügyelet (SEC) felfüggeszti a kereskedést. Ilyenkor nagy bajban lennének a részvényárfolyamváltozásra spekulálók, hiszen a részvényár változása kizárólag a tőzsdei kereskedéstől függ. Az osztalékfizetés viszont nem. Egy vállalat az értékpapír piacoktól függetlenül gyárt termékeket, ad-vesz, van bevétele és nyeresége, és persze fizeti is az osztalékát.

👉Nézzünk egy példát!

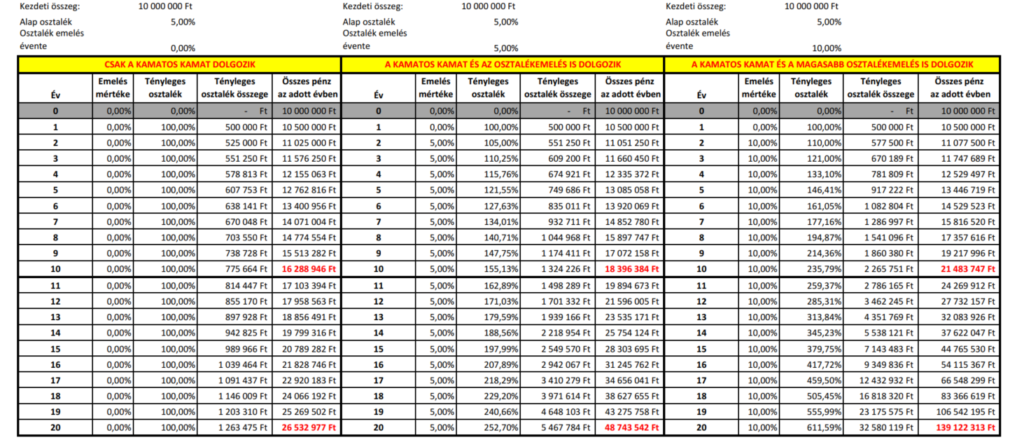

Csináltam egy táblázatot arról, hogy mi történik 20 év alatt a pénzetekkel, ha minden évben 5% osztalékot kaptok. Az első esetben az osztalék stagnál, csak a kamatos kamat dolgozik, a másodikban évente 5%-kal, a harmadikban pedig 10%-kal emeli a vállalat az osztalékát. Betettem egy nulladik évet is, hogy érthetőbb legyen a számítás, illetve az első év utolsó napján történik meg az emelés, így az első évben még nem érvényesülnek a plusz hatások. Ezek nem légből kapott számok, ez egy olyan forgatókönyv, ami a valóságban is bekövetkezhet. Például 2020 októberében az Abbvie (ABBV) pont 10%-ot emelt az osztalékán, ami 5% fölött volt 86 USD-s árfolyam mellett.

Nyilván a mostani példa egy csomó dologgal nem számol, nincs osztalékvágás, a cégnek növekszik a készpénztermelő képessége, nincs infláció, nem mozog a részvényárfolyam stb., de mivel ez most egy demonstrációs eszköz, ettől nagyvonalúan eltekintek.

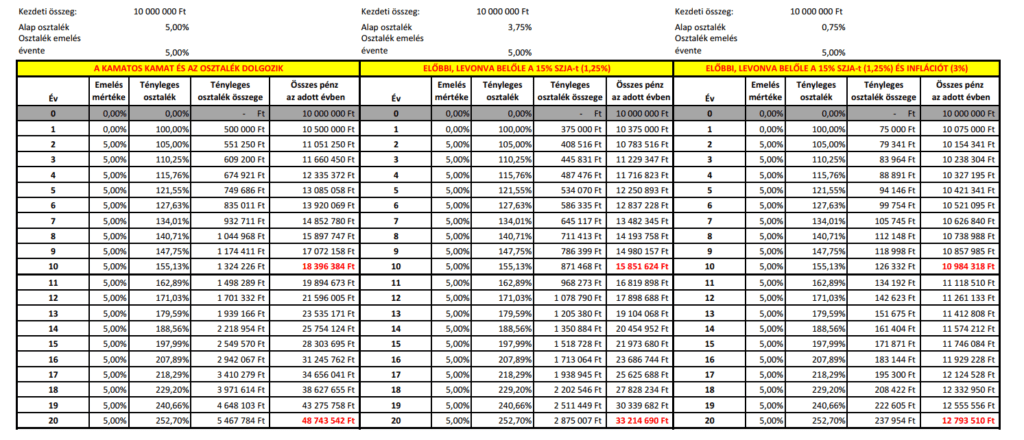

Mint látható, a 10 milliós tőkéből két évtized alatt 139 millió lett, ami a kezdeti tőkére vetítve évi durván 65%-os növekmény. Viszont azt is vegyétek észre, hogy az első években rendkívül lassan emelkednek a számok, tehát időt kell adni a kamatos kamatnak, hogy dolgozni tudjon. Akkor most fordítsuk meg a dolgot, nézzük meg, hogy mi történik ha az adót, a példa kedvéért 1.25% évente, és az inflációt, a példa kedvéért 3% évente, levonjuk a hozamból. Eléggé drasztikusan átalakul a végeredmény, többek között ezért sem lehet olyan nagyon egyszerűen csak osztalékból milliomossá válni.

Nyilván ezek szélsőséges forgatókönyvek, a megtörténésükre ennyire kisarkítva nagyon kicsi az esély, és persze van egy csomó csapdahelyzet is, de egy ideális világban elméletileg megvalósulhatnának a fenti számok.

📌Gyakorlatban: a fentiek jellemzően azért nem szoktak működni, mert az eső piacok egyik tipikus jelensége az osztalékvágás. Már pedig minden ember diverzifikál, vagyis 20-30 részvényt fogtok vásárolni, ahol pár részvénynél váratlan dolgok is fognak történni. Mit lehet ez ellen tenni? Venni egy osztalékfizető ETF-et, amiben ugyan szintén lehetnek osztalékvágások, de legalább nem kell a részvényekkel egyenként foglalkoznotok.

🧩Mennyit számít az osztalék?

Érdekes kérdés, hogy csak az osztalék a részvények teljes hozampotenciáljának mekkora részét teszik ki. A teljes hozam egy részvény esetében két dologból tevődik össze: az árfolyamnyereségből és az osztalék mértékéből. Az első viszonylag egyszerű, a vételi és az eladási ár különbözete. A második egy kicsit trükkösebb, hiszen az osztalékhozam, az emelések, a visszaforgatás, és az is számít, hogy az osztalékfizetés és emelés hogyan hat az árfolyamra.

Tegyük fel, hogy megvásároltok egy 100 dolláros részvényt, ami 5 USD osztalékot fizet, vagyis 5% az osztalékhozam. Első év végére 110 USD-re kúszik fel a részvény ára, és megkapjátok mellé az 5 dollár osztalékot, vagyis összesen 115 dollárnyi „vagyonnal” rendelkeztek. Mi történhet ilyenkor?:

- az osztalékot elköltitek, a cég nem emel osztalékot, így marad 110 dollárnyi vagyonotok

- visszaforgathatjátok az osztalékot a részvénybe, a cég nem emel osztalékot, az összérték 115 USD marad (most tekintsünk el attól, hogy ennyiért nem lehet megvenni a részvényt, legyen mondjuk töredék részvény)

- elkölthetitek az osztalékot, de a cég emel 5% osztalékot, vagyis a következő évben már 5.25% osztalékhozammal számolhattok, az összvagyon 110 USD marad

- az osztalékot visszaforgatjátok, a cég emel 5%-ot az osztalékon. Következő évben 5.25%-os osztalékot kaptok, de már 115 dollárra

Ha a fentieket ha 10-20 éves távlatra alkalmazzátok, akkor eléggé más eredmények jönnek majd ki. Felmerülhet bennetek még egy kérdés, hogy vajon az árfolyamemelkedés, illetve az osztalék fizetése és annak emelése között van-e kapcsolat? A helyzet az, hogy van. Ugyanis egy cégnek az értéke nem lehet állandó, ha az folyamatosan nagyobb nyereséget képes elérni, és amire egyre több osztalékot fizet. Ezt hosszútávon óhatatlanul be fogja árazni a piac, ami árfolyamnövekedéshez fog vezetni. A kérdés az, hogy ezek összessége vajon hogyan számít bele a teljes hozamba?

📘Néhány tanulmány a témában

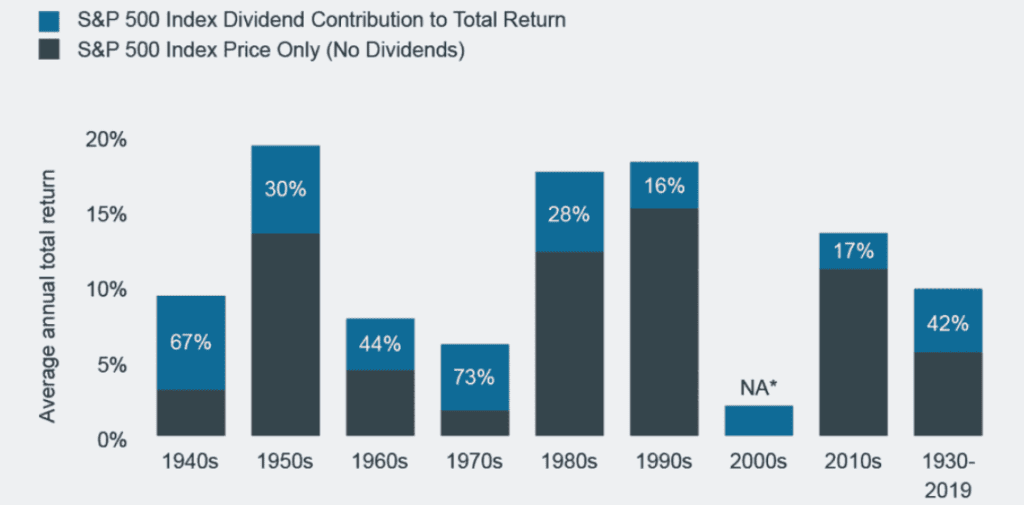

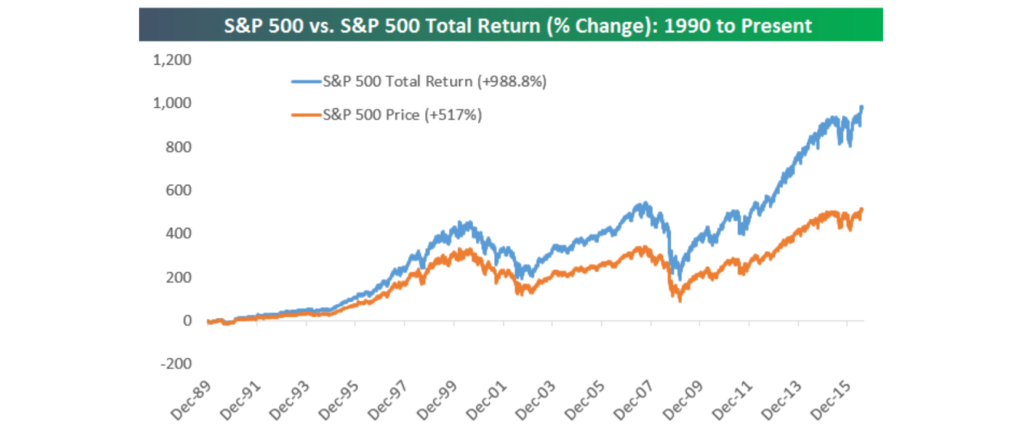

Szerencsére ezt nem nektek kell kiszámolnotok, vannak erre tanulmányok nagyon okos és képzett emberek tollából. Az első érdekesebb forrást a Snider Advisors oldalán találjátok (Dividends Play a Big Part In Performance), az itt lévő ábra jól bemutatja az osztalékok visszaforgatásából fakadó plusz hozamokat. Aztán van egy másik, Janus Henderson oldaláról, ahol a Morningstarról hivatkozott kép alapján ő az 1930-2019 közötti időszakot vizsgálta. Itt 42%-ban járult hozzá az osztalék a teljes hozamhoz. Aki szeret olvasni tanulmányokat, annak javaslom átfutni a Guinness Atkinson Funds művét (Guinness Atkinson Funds: Why Dividends Matter). Ebben a publikációban a tőzsdék alacsony növekedési periódusaival kapcsolatban (1940 és 1970 között) vonták le a következtetést. Itt az osztalékok visszaforgatása 75%-ban járult hozzá a teljes hozamhoz, de ez nyilván egy speciális eset.

Egy viszonylag friss tanulmány, a Hartfordfunds által rengeteg grafikonnal szemlélteti ugyanezt, amit már a fenti források is megtettek, csak itt más az időtáv (The Power of Dividens: Past, Present and Future). Ha ez se lenne elég bizonyíték, akkor még mindig tanulmányozhatjátok két értékalapú befektető, John C. Bogle és Jeremy J. Siegel professzor munkásságát. A lényeg az, hogy az osztalékok visszaforgatása és a kamatos kamat hosszabb távon az egyik legnagyobb katalizátora a teljes hozamnak.

Egy dologra viszont mindig figyeljetek: a megválasztott időtáv jelentősen befolyásolja az eredményeket. Vagyis, ha valaki cáfolni vagy alátámasztani akarja a saját tézisét, akkor egyszerűen megváltoztatja az időtáv kezdetét és végét, és máris más eredmények jelennek meg.

📌Gyakorlatban: mikor évekkel ezelőtt elkezdtem befektetni, már akkor sem voltam igazán az osztalékfizető cégek híve. Ugyanis nagyon sokan azt gondolják, hogy azért, mert egy cég osztalékot fizet, az egy minőségi cég és ez indikátora a nagy hozamnak, pedig a kapcsolat fordított. A minőségi vállalatok a rengeteg értékteremtő tevékenységük, mint a remek belső megtérülési mutatók, a részvényvisszavásárlás, az értékteremtő akvizíciók és hasonlók mellett sokszor fizetnek osztalékot is, ami a brutális készpénztermelés mellékterméke. Egyszerűen egy idő után nem lehet a világ összes pénzét az üzletmenetbe visszaforgatni. De ez nem azt jelenti, hogy azért, mert egy cég fizet osztalékot, minőségi vállalat is.

⚖️Keress osztalékfizető részvényeket nálunk!

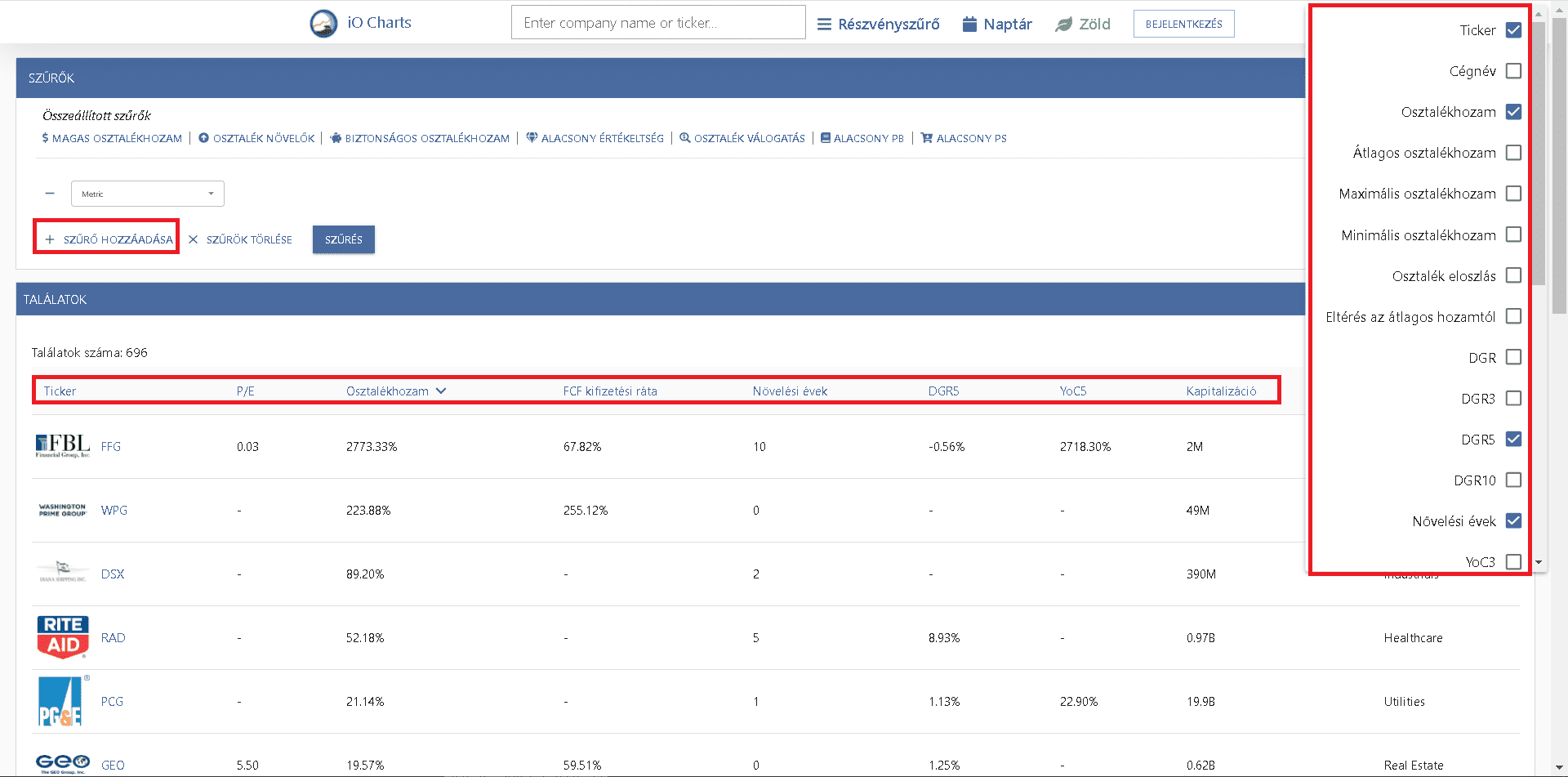

A mi oldalunkon is lehet osztalékfizető részvényeket keresni, erre több funkció is rendelkezésetekre áll. Egyrészt a hagyományos módon, a részvény azonosítóját beírva az aloldal több osztalékhoz tartozó metrikát is kilistáz. Ezeket jobb oldalt a grafikon melletti oldaldobozban kell keresnetek.

A másik lehetőségetek az, hogy a direkt részvényszűrésre kialakított felületet használjátok, amelyet itt érhettek el: iO Charts Részvényszűrő. A szűrő hozzáadásával új szűrési szempontokat vehettek fel, jobb oldalon pedig az „oszlopok változtatása” lehetőséggel a kilistázott adatokat rendezhetitek át. Az oszlopfejlécek megnyomásával az oldal megfordítja a sorrendet, „csökkenőből növekvőre” átállítva a listát „növekvőből csökkenőre”. A fontosabb elemeket pirossal ki is emeltem a fenti képen, a könnyebb érthetőség végett.

Osztalék téma összegzése

Az osztalékfizető részvények és az osztalék szüretelése egy fajta „filozófia” is, nem való mindenkinek. A nyugodt befektetők viszont szeretni fogják, hiszen képes passzív jövedelmet biztosítani, viszont hosszabb távon fejti ki igazán a hatását. Vagyis az egyik legfontosabb szempont az időtáv, a kamatos kamat és az osztaléknövekedés akkor tud igazán nektek dolgozni. Szerencsére a teljes hozamhoz nemcsak az osztalék, hanem a részvényárfolyam emelkedés is hozzájárul, a kettő hatása összeadódik. Az osztalékfizető részvények hátránya, hogy az osztalékot a legtöbb állam különadóval terheli, ennek a problémáiról, illetve a helyzet feloldásáról az alábbi cikkben olvashattok: Osztalék adózása Magyarországon – Mire figyelj oda 2025-ben

Gyakran ismételt kérdések (GYÍK)

Mi az osztalék jelentése?

Az osztalék az a részvényeseknek kifizetett nyereségrész, amelyet egy vállalat a megtermelt profitjából juttat vissza a tulajdonosoknak (vagyis a részvényt birtokló befektetőknek).Egyszerűbben: ha van részvényed egy cégben, és az a cég nyereséget termel, lehet, hogy kapsz belőle pénzt – ezt hívják osztaléknak. A dividend jelentése osztalék angolul. A dividend yield pedig az osztalék mértékét mutatja.

Mi az osztalékjog?

Az osztalékjog egy részvényhez fűződő tulajdonosi jog, amely azt biztosítja, hogy a részvény birtokosa részesedhessen a vállalat nyereségéből, ha a közgyűlés osztalékfizetésről dönt.

Az osztalékjog azt jelenti, hogy:

- ha egy gazdasági társaság (pl. részvénytársaság vagy kft.) nyereségesen működik,

- és a taggyűlés vagy közgyűlés úgy dönt, hogy a nyereség egy részét kifizetik a tulajdonosoknak,

- akkor a tulajdonos (részvényes vagy üzletrész-tulajdonos) arányosan jogosult a rá eső osztalékra.

MI a cash flow jelentése?

A cash flow, avagy pénzáramlás azt mutatja meg, hogy egy vállalkozásba mennyi készpénz érkezik be és mennyi áramlik ki egy adott időszakban. Egyszerűbben: a cash flow megmutatja, hogy van-e a cégnek ténylegesen pénze a zsebében – nem csak papíron nyeresége, hanem valódi, mozgatható készpénze.

Mi a CEO jelentése?

A CEO a Chief Executive Officer rövidítése, magyarul: vezérigazgató vagy ügyvezető igazgató.

Mi az osztalék portfólió?

Az osztalékportfólió egy olyan befektetési portfólió, amelynek célja, hogy rendszeres osztalékjövedelmet termeljen – tehát olyan részvényekből (vagy ETF-ekből, alapokból) áll, amelyek stabilan és lehetőleg növekvő osztalékot fizetnek.

Mire való?

- Passzív jövedelem forrása lehet (pl. nyugdíjhoz, pénzügyi szabadsághoz).

- Stabilitást adhat a portfóliónak, mert az osztalék sokszor kevésbé ingadozik, mint az árfolyam.

- Hosszú távon az újrabefektetett osztalékok komoly hozamot termelnek (kamatos kamat hatás).

Mi az osztalékelsőbbség jelentése?

Az osztalékelsőbbség (angolul: dividend preference vagy preferred stock) azt jelenti, hogy egy részvény elsőbbséget élvez az osztalékfizetésnél a törzsrészvényekkel szemben.

Az osztalékelsőbbségi részvényes:

- előbb kap osztalékot, mint a törzsrészvényesek (akkor is, ha a nyereség csak részben elegendő),

- gyakran rögzített mértékű osztalékra jogosult (pl. évente 5%),

- nem vagy korlátozottan szavazati jogú (cserébe kap előnyt az osztalékhoz jutásban),

- osztalékfizetés hiánya esetén gyakran halmozódik a jogosultsága (ez a „felhalmozó” típus).

Melyik a jobb: az osztalékfizető ETF vagy az egyedi osztalékfizető részvények?

Hogy az osztalékfizető ETF vagy az egyedi osztalékfizető részvények a „jobb” választás, az attól függ, milyen célod van, mekkora a tőkéd, mennyire értesz a befektetéshez, és mennyi időt akarsz rászánni. Az alábbi összehasonlítás segít eldönteni, melyik való neked:

⚖️ Melyik való neked?

| Kérdés | ETF | Egyedi részvény |

|---|---|---|

| Kezdő vagyok | ✅ Igen | ❌ Inkább nem |

| Nagy kontroll kell | ❌ Nem | ✅ Igen |

| Időt akarok spórolni | ✅ Igen | ❌ Nem |

| Szeretek cégeket elemezni | ❌ Nem fontos | ✅ Igen |

| Passzív jövedelmet szeretnék | ✅ Igen | ✅ Igen (de bonyolultabb) |

| Kevés pénzből indulok | ✅ Hatékonyabb | ❌ Nehezebb diverzifikálni |

Fontos kiegészítés: ha megvan a megfelelő tudásotok a részvényelemzéshez, egyedi részvényekkel jobb minőségű portfóliót tudtok összerakni, de sokkal több munkával, jóval bonyolultabban.

Mennyi az osztalékadó mértéke?

Az osztalékadó mértéke országonként változik, és elsősorban attól függ, hogy ti hol vagytok adórezidensek és hogy az adott részvényt melyik ország melyik tőzsdéjére vezették be.

Jogi és felelősségi nyilatkozata (aka. disclaimer): a cikkeim magánvéleményt tartalmaznak, kizárólag a saját és az olvasóközönség szórakoztatására írom őket. Az iO Charts-on megjelenő cikkek semmilyen formában NEM merítik ki a befektetési tanácsadás témakörét. Soha nem akartam, nem is akarok és a jövőben sem valószínű, hogy fogok ilyet adni. Az itt leírtak kizárólag információs tartalomnak tekinthetők, és NEM értelmezhetőek ajánlattételnek. A véleménynyilvánítás semmilyen formában NEM tekinthető biztosítéknak pénzügyi instrumentumok eladására vagy vásárlására. A meghozott döntéseitekért KIZÁRÓLAG TI vagytok a felelősek, ennek kockázatát senki más, így értelemszerűen én sem, vállalom magamra.