Az IPO mozaikszót itthon viszonylag kevesen ismerik, pedig nagyon érdekes maga a téma is, mivel sokszor extra növekedést áraznak be ezekbe a cégekbe. Vannak más különlegességeik is, például a vállalatokba be lehet szállni a részvények kibocsájtása előtt is. Ehhez a témához kapcsolódik még a SPAC rövidítéssel jelölt, alapvetően kockázati tőke bevonását elősegítő vállalati forma. Ezt a témát fogjuk most kivesézni, beszélni az alapfogalmakról, illetve végighaladni az IPO folyamaton.

Mi az IPO?

Az IPO mozaikszó az angol Initial Public Offering szavak kezdőbetűiből áll össze, magyarra fordítva első nyilvános részvénykibocsájtást jelent, de sok helyen kezdeti nyilvános kibocsájtás szavakra fordítják. Sokszor lehet találkozni a kifejezés rövidített formáival is, például a nyilvános kibocsájtás, a legelső kibocsájtás, stb. Alapvetően tőzsdei bevezetést jelent, de én a továbbiakban a hosszabb változatot fogom használni. Ez fedi le legjobban az IPO értelmét, és majd vissza fogok utalni a benne szereplő szavakra is.

TLDR.: a következő bekezdésekben az IPO-hoz tartozó háttérgondolatokat osztom meg, akit kizárólag az IPO folyamata érdekel, az ugorjon a “Tőzsdei bevezetés fejezethez”.

Miért van szüksége egy vállalatnak IPO tevékenységre?

Induljunk a kályhától, és pörgessük vissza az idő kerekét a vállalat életében. Nagyon fontos azt megérteni, hogy a kapitalista modellben működő vállalatok nem a Máltai Szeretetszolgálat hitvallását követik. A fő cél a profittermelés, ennek szellemében működik az összes cég. Ahhoz viszont, hogy jó magas nyereséget, nagy marzsokat és főleg jól árazható termékeket és szolgáltatásokat lehessen előállítani, rengeteg forrásra van szükség.

Vagyis, amikor megalakul egy jó ötlet köré az eleinte leginkább garázsvállalatnak titulálható vállalkozás, akkor mindenük van, csak éppen forrásuk nincs az ötletük kivitelezéséhez. Képzeletbeli vállalatunk neve legyen Fantasztikus Zrt., hiszen az alapítók nagyban gondolkodnak, nem aprózzák el holmi Bt.-kkel a dolgokat. Nézzük, hogyan kerülhet egy cégbe tőke:

- az alapítók beleteszik a saját tőkéjüket, ami a vállalat törzstőkéje lesz

- felvesznek a banktól hitelt, aminek valamilyen fedezete kell, hogy legyen (a cég értéke, jelzálog a házon stb.)

- bevonnak kockázati tőkét gazdag magánbefektetőktől vagy kockázati tőkealapoktól

Forrás Privat banking oldala

A tőkebevonás következményei

Leszámítva az első esetet, a másik kettőben bizony a tőke bevonása komoly követelményekkel jár, vagy a kamatot kell kicsengetnie a Fantasztikus Zrt.-nek, vagy pedig a kockázati tőkét nyújtók jelölnek ki teljesítendő célokat, illetve mérföldköveket. Nem adják ám oda a teljes összeget előre, hanem csak részletekben, amennyiben a megjelölt mérföldkövek teljesülnek. A folyamatot nagyon szemléletesen leírja az A. Brealey/C. Myers által írt Modern vállalati pénzügyek című könyv 19. fejezete, az élelmesebbek kitúrhatják a netről a PDF változatot. A fentiek mind zárt finanszírozási folyamatok, ellentétben a nyílt tőzsdei kereskedéssel.

A lényeg az, hogy a Fantasztikus Zrt.-nek rengeteg pénzre van szüksége ahhoz, hogy elkészítse a prototípusát vagy a szolgáltatásához szükséges feltételeket megteremtse. Ha ezt a lépcsőfokot megugorja, akkor el kell kezdenie gyártani a terméket, népszerűsítenie a szolgáltatást, reklámoznia kell, kapcsolatokat építeni, alkalmazottakat felvenni, és így tovább. Ez mind rengeteg pénzt emészt fel. Ráadásul előbb vagy utóbb elérkezik az a pont, amikor a befektetők is szeretnék visszakapni a tőkéjüket, nyilván a haszonnal együtt.

A nem tőzsdei vállalatok problémái

Mi a fenti okfejtéssel a gond? Tegyük fel hogy a Fantasztikus Zrt. 20 millióról 500 millióra növeli a saját értékét, ami huszonötszörös növekedést jelent. Ez persze az USA piacán aprópénz, de azért egy fiatal vállalatnál már jelentős értéknövekedésnek számít. Ebből 50% a két alapítót illeti, 50% viszont a kockázati befektetőket. Csakhogy, a tőkebefektetők nem tudják hol eladni a részesedésüket, hiszen egy formailag zárt társaságban van ez a rész. Az alapítók meg nem tudják őket kivásárolni, hiszen pont hogy ők eszközölték a kockázati tőke bevonását.

Vannak erre platformok, mint pl. a Crowdcube vagy a SeedRS felülete, ahol divatos szóval élve startupokat lehet közösségileg finanszírozni. Mókából én is kipróbáltam ilyesmit, a Curve fintech startup kapcsán. Ha viszont egyszer bekerült a tőke, nem annyira egyszerű azt eladni, többek között azért, mert nem nagyon van kinek. A fenti platformoknál még az is elképzelhető, hogy van valamilyen másodpiac, ahol ezek a tulajdonrészek gazdát cserélhetnek, de sokkal valószínűbb, hogy nincsen. Ilyenkor a befektetőknek találniuk kell valakit, akit meg tudnak győzni arról, hogy ez az üzletrész tényleg ér valamit, és az hajlandó legyen tőlük azt átvenni. A Startup befektetések kapcsán két részletes cikket is írtam, aki bele szeretné vetni magát a témába, annak a Startup befektetések egyszerűen, érthetően és a Startup befektetések kisokos cikkek jó kiindulási pontot nyújthatnak.

forrás: Pinterest

Csapdában a befektetők

Lássuk be, hogy azért ez egy elég szabályozatlan terület, hiszen nehéz megállapítani a valós értéket, szerződéseket kell kötni, be kell jegyezni az új tulajdonost, a régit törölni kell, nehéz a valós érték felett realizálni a profitot, és így tovább. Ráadásul így a vállalat sem tud további tőkét bevonni, ami majd a terjeszkedéshez kell. Mi erre a megoldás? Az elsődleges nyilvános részvénykibocsájtás. A tőzsdére bevezetés egyébként nem szükségszerű, a világ vállalatainak nagyobb része zárt társaságként működik. Óriásvállalatok közül erre a legjobb példa a világ legnagyobb bútorgyártója, az IKEA.

Van még egy speciális eset az IPO-k kapcsán, amikor nem a tőkebevonás a lényeg, hanem egyszerűen az alapítók akarják realizálni a hasznot – és nekik is szükségük van egy kiszállási pontra -, és a saját részvényeiket dobják piacra. Meglehetősen ritka az ilyen, de azért nem példa nélküli.

Miért jó az IPO a vállalatnak és a befektetőknek?

Összefoglalva az előbbi gondolatmenetet, a vállalatnak további forrásra van szüksége, a befektetők pedig nagyobb nyereséget szeretnének elérni a részesedésükön, esetlegesen ki akarnak szállni a cégből. Adja magát a dolog, hogy az eddig privát vállalatot – private company – tőzsdére vigyék, ahol a részvényei a kibocsájtás után szabadon kereskedhetővé válnak, és az árat a piaci ármozgás fogja a továbbiakban meghatározni.

Az IPO az alábbi előnyökkel jár(hat) a vállalat számára:

- forrásbevonás általi növekedési lehetőség, ami jelenthet

- új piacok meghódítását

- a kapacitások többszörözését

- a növekedő kapacitás és volumenszámok miatt olcsóbb, hatékonyabb termelést

- megváltozó tőkeszerkezetet, hiszen a részvényesek a tulajdonjog ellenértékeként tőkét biztosítanak a vállalatnak

- javuló hitelfeltételeket és javuló likviditást, az átláthatóbb működés miatt

- a többlettőkéből új technológiák fejlesztését

- ellentétben a bankhitellel, nem kell a részvények után kamatot fizetni

- javul az átláthatóság, hiszen a cégnek jelentéseket kell leadnia az aktuális tőzsdei felügyelet felé (USA-ban ez a SEC), melyek nyilvánosak, a befektetők is elérik az adatokat

- megnő(het) a vállalat ismertsége, az általa birtokolt márkák értéke, a bevezetés egy fajta ingyen reklám, ráirányítja a figyelmet a vállalatra

- erősíti a fogyasztói bizalmat, “ismert név” lesz a vállalatból

- tágul a befektetők köre, olyan forrásokat is elér a vállalat, amelyet eddig nem

- a kockázati tőkét befektetők körének kilépési pontot jelenthet az IPO, egyszerűen eladják a részesedésüket

IPO kötelezettségei és hátrányai

Azért érdemes a sztori másik felét is megemlíteni, hiszen az IPO-val kötelezettségek és hátrányok is járnak:

- nyilvános adatszolgáltatási kötelezettség lép életbe, amiből látszik a vállalat tőkeszerkezete, illetve a reflektorfény miatt az esetleges versenyelőny lemásolható

- valakinek el kell készítenie a beszámolókat, a negyedéves jelentéseket, és minden egyéb adatszolgáltatási kötelezettséghez tartozó dokumentumot, ami plusz teher és költség, ráadásul szigorúbb szabályoknak kell megfelelniük

- részleges kontrollvesztés a vállalat irányítása felett, a tulajdonosok beleszólhatnak a vállalat működtetésébe

- a folyamata hosszadalmas és bonyolult, ezért találták ki a SPAC-ot, erről később értekezem

- az IPO drága, ugyanis a legtöbb esetben bevonnak ún. aláírókat – underwriters -, akik menedzselik a kibocsájtási folyamatot

Az IPO az alábbi előnyökkel jár(hat) a jelenlegi befektetők számára:

- a többi befektetőnél korábban férnek hozzá a vállalat részvényeihez, mert nem a részvénypiacról veszik meg a részvényt

- profitálnak a vélhetően emelkedő részvényárfolyamból (a statisztikai adatok ezt mutatják)

- erős szabályzói környezet, hiszen az IPO dokumentumait le kell adni az adott ország tőzsdefelügyeletének

- a társaság eredményei nyilvánosak, fundamentálisan elemezhetők lesznek

- rendkívüli tájékoztatási kötelezettsége van a vállalatnak, ha a jövőt érintő jelentős változásokkal kapcsolatos információk kerülnek a birtokukba (profit warning)

- a vállalat papírjai likvidek lesznek, egy gombnyomással értékesíthetők

Onnantól kezdve, hogy a vállalat elindítja az IPO folyamatát, tulajdonképpen az aláírók – a Modern Vállalati Pénzügyek könyvben a szindikátus szót is használják – igazgatják a folyamatot. Kik lehetnek az aláírók? Tulajdonképpen bárki, aki képes népszerűsíteni a folyamatot – ügyfeleket toborozni -, elkészíteni a meglehetősen terjedelmes tájékoztató prospektust, illetve bevezetni a papírt valamelyik tőzsdére. Így adja magát a dolog, hogy brókereket és bankokat szoktak felkérni aláírónak, akik tulajdonképpen az egész folyamatot lemenedzselik, ezért szokták őket kibocsájtási menedzsernek is hívni.

A megfelelő gondossággal (due diligence) való eljárás

Az underwritereknek megfelelő szakmai hozzáértéssel kell eljárnia az IPO előkészítése során, rájuk hárul a folyamat oroszlánrésze. Abban is meg kell állapodniuk a vállalattal, hogy milyen formában dobják piacra a részvényeiket. Például a bank megvásárolja a vállalat piacra szánt részvénypakettjét – garantált tőke – vagy csak viszonteladóként lép fel, ahol nincs garancia arra, hogy bármennyi tőke is befolyik. Bevett szokás, hogy az aláíró porlasztja a kockázatot és bevon más aláírókat is a folyamatba, és a részvények egy részét számukra átadja, diverzifikálva azt.

Az aláírók igyekeznek mindenféle előadásokat tartani, elemzéseket készíteni, illetve egyéb értékesítési technikákkal magukhoz csábítani az ügyfeleket és tágítani az ügyfélkört. A cél, hogy minél szélesebb körben realizálódjon a tény, hogy itt most aztán a világ legjobb vállalatának – a Fantasztikus Zrt.-nek – a részvényeit lehet előjegyezni, még a nyilvános kereskedés megkezdése előtt. Aztán a tőzsdei bevezetés után majd durván elszabadul az árfolyam, jön a habzsi-dőzsi, meg a floridai/kaliforniai tengerparton a koktélszürcsölés abból a halom pénzből, amit a befektetők a papíron keresnek.

Konfliktusok az érdekelt felek között az IPO során

Fontos momentum, hogy az IPO akkor lesz a vállalat szempontjából sikeres, ha a részvények az elsődleges kibocsájtás során minél magasabb áron kelnek el, hiszen így a vállalat több tőkét tud bevonni. Legalábbis ez hangzik logikusnak, nem? De, csak a valóságban nem igazán ez történik. Az aláírók ugyanis általában az általuk megállapított részvényértéknél alacsonyabb áron kezdik meg az előjegyzést. A történet ugyanis háromszereplős, van a tőzsdére lépő vállalat, aki áruba bocsájtja a tulajdonának egy bizonyos hányadát, az aláíró, aki meghirdeti az előjegyzést, meg az aláíró ügyfelei, a befektetők – jellemzően intézményi befektetőkről van szó -, akik lejegyzik a papírt.

A kibocsájtást menedzselő aláírónak leginkább a befektető felé kell megfelelnie. Egyrészt azért, mert míg a vállalt csak egyszer megy a tőzsdére, addig a befektetők több IPO-ba is szeretnének előjegyzést – főleg, ha a korábbiak is sikeresek voltak -, tehát visszatérő ügyfelek lesznek. Hogy lehet gyorsan magas hozamot elérni? Ha alulárazod a papírt, mert akkor az első kereskedési napon egyrészt a reális árhoz képest is lehet profitot realizálni – már amennyiben a piac is azt tekinti reális árnak, amit az aláíró megállapított -, másrészt pedig így nagyobb eséllyel kezdik el jelentős volumenben vásárolni a papírt, ami sokszor felhajtja az árfolyamot. Érdekesség, hogy bár a kibocsájtó vállalat fizeti az aláírót, az mégis a befektetőnek kedvez, egy fajta érdekellentétet létrehozva a felek között.

Tőzsdei bevezetés

Nézzük, hogyan zajlik le egy IPO. Lejjebb betettem egy ábrát, ami angolul összefoglalja a lényeget. Pontokba szedve az alábbi lépéseken halad végig a vállalat:

- több tőkére van szüksége, felmerül a forrásbevonás igénye

- a társaság elhatározza hogy a tőzsdére lép, így megállapítják, alkalmas-e a tőzsdei bevezetésre

- a vállalat megkeresi az aláírókat (USA-ban pl. Goldman Sachs, JP Morgan stb.), akik képesek a papírt a tőzsdére bevezetni

- az aláírók megállapítják a vállalat értékét, meghatározzák mennyi legyen a kibocsájtási ár

- elkészítik a vállalat kibocsájtási tájékoztatóját, ami egy rendkívül izgalmas olvasmány (nem, nem az)

- bejelentik, illetve elfogadtatják az adott ország tőzsdefelügyeletével az IPO-t

- kampányolnak az IPO mellett, bemutatják a céget a befektetőknek

- a befektetők lejegyzik a részvényeket

- megtörténik a kibocsájtás, a vállalat papírjai szabadon kereskedhetők lesznek, a nyilvánosság számára innentől kezdve érhető el a papír

- szokott lenni egy rövid szakasz, amit stabilizálási időszaknak – after-market stabilization vagy stabilizing period – hívnak, ilyenkor az aláírók is kereskednek a papírral és próbálják “beállítani” az árfolyamot

- Néhány héttel később a vállalat árfolyammozgása alapján lehetőség nyílik technikai elemzés használatára, illetve a trend követésére. A kereskedés során az árfolyam “beáll” a piac által meghatározott szintre

forrás: Stockfresh

Besegít a kormányzat

Két lépésről írnék bővebben, először az IPO tőzsdefelügyelete általi elfogadtatásról. Amerikában ezt a SEC – Securities and Exchange Commission -, és az adatbázisuk, az Edgar teljesen nyilvános és szabadon kereshető. Két helyen lehet kezdeni, van egy általános, IPO-kra vonatkozó tájékoztatójuk, ami leírja, hogy az első nyilvános kibocsájtásról általánosságban mit kell tudni. A második dolog, amit érdemes használni a keresőjük. Hogyan lehet itt bármit megtalálni? Így:

- Írjuk be a kulcsszót a keresőmezőbe, pl. hogy „Alibaba”, majd válasszuk ki a találati listáról a nekünk megfelelőt

- Jobbra fent állítsuk át a keresési időszakot a legkorábbira, ami elérhető

- Feljön egy nagyon hosszú lista, ennek lapozzunk az elejére

- Az első dokumentum mindig az IPO-hoz tartozó F-1 (Registration statement)

- Íme az Alibaba kapcsán az eredmény, amit látnotok kell: Alibaba Group Holding Ltd. (BABA) F-1 (Registration statement)

Ezek “rendkívül rövid” irományok, az Alibaba esetében 248 oldal, szóval egy darabig el lehet vele lenni. Persze ezeket a beszámolókat már viszonylag kevesen olvassák el, az átlagnak van a színes-szagos prospektus, ami jóval rövidebb. A fenti folyamat az amerikai tőzsdékre igaz, de hasonlók az európai vagy a magyar tőzsdei szabályok is, néhány eltéréssel, pl. mikor indulhat meg a tényleges tőzsdei kereskedés, és hasonlók.

Az IPO előjegyzése

Kisbefektetőként – akik jó eséllyel ezen sorokat olvassák – hogyan lehet előjegyezni egy IPO-t? A válasz röviden: nem túl egyszerűen. Az előjegyzéshez ugyanis nagy tőke és kapcsolatok kellenek, így általában az intézményi befektetőknek áll rendelkezésére a lehetőség. Nem mondom, hogy itthonról lehetetlen egy ilyet elintézni, de azért nagyon nem könnyű, és a tőkeigénye is jelentős lehet. Ilyenkor ugyanis még a papírt nem vezették be a tőzsdére, a nagyközönségnek nem elérhető, és meg lennék lepve ha a Goldman Sachs megkeresné Kovács Jánost – vagy John Doe-t -, hogy nem jegyezne-e némi részvényt.

Szerencsére az intézményi befektetőket, a nem intézményi befektetőket – pl. a társaság alkalmazottjait – és a kisbefektetőket külön kezelik, az utóbbiaknak a kibocsájtott részvények egy részét lekötik. A probléma az, hogyha egy népszerű vállalat IPO-járól van szó, akkor általában túljegyzés alakul ki, és így nem fog a befektetők egy része hozzáférni a jegyzéshez.

A részvények szétosztása az IPO során

Azért, hogy eldöntsék, kinek jut a részvényből, különböző eljárási folyamatokat – ajánlatokat – alkalmaznak a jegyzés során:

- Fixed Price Offering: fix ár, viszonylag egyértelmű, mit jelent, egy adott áron lehet a részvényeket lejegyezni.

- Book Building Offering: eltérően a fixed price offeringtől, egy jegyzési ársávot – cut-off price – határoznak meg az aláírók. Ennek az értelme az, hogyha túljegyzés alakul ki, akkor az ársávban feljebb elhelyezkedő ajánlatokat szolgálják ki először, de csak addig, amíg a részvénymennyiség tart. Így pl. ha 20-30 USD a sáv, és mi 21 dollárt adtunk meg saját árnak, akkor lehet hogy nem jut számunkra részvény, hanem azok magasabb áron “elkelnek”.

- Dutch Auction: érdemes megnézni a linken lévő videót, ami jól elmagyarázza a dutch auction lényegét. Gyakorlatilag egy fordított licitről van szó, magas árról indulnak, majd csökkentik azt. Ebben a rendszerben általában az első ajánlat nyer, vagyis az a licitáló, aki a legnagyobb árat hajlandó kifizetni a részvényért. Felülről lefele töltik ki az eladható mennyiséget, ami valahol elfogy, de általában még viszonylag magas áron.

Aki azt hinné, hogy most már biztosan vége a szegény IPO-t lejegyező befektető hányattatásainak, annak van egy rossz hírem. Ha sikeres a jegyzés, de túljegyzés alakul ki, akkor arra is figyelnek, hogy a befektetők még elérhető legszélesebb köre jusson részvényhez. Vagyis, ha 1000 lejegyezhető részvény állt rendelkezésre, és mi 100 db-ot szerettünk volna, de volt 500 jegyző, akkor mindenkinek jut majd 2 db. Ha pedig extrém túljegyzés alakul ki, egyszerűen kisorsolják a nyerteseket.

Forrás: Stockanalysis

Tőzsdei elérés

Van még egy probléma, a tőzsdék közvetlen elérése. Csak olyan brókereknél lehet IPO papírokat jegyezni, amelyiknek van közvetlen tőzsdei elérésük. Vagyis a Forex és a CFD brókereknek nem ilyenek – ezek tőzsdén kívül kereskedett, OTC instrumentumok -, de pl. az Interactive Brokers igen. Ez természetesen újabb akadályként tornyosul az átlagemberek előtt.

Az is egy lehetőség, hogy olyan ETF alapokat vásárolnak meg a kisbefektetők, amelyek tartalmazzák a lejegyzett részvényeket. Vannak direkt IPO részvénykibocsájtásra specializálódott alapok, az egyik nem meglepő módon IPO ticker alatt fut. Itt viszont az a probléma, hogy a részvényeket akkor sem tudjátok tartani, ha ez lenne a szándékotok, helyette az alap stratégiája szerint valamikor megválik a papíroktól.

IPO kereskedése

A második lehetőség az IPO-k kereskedése, vagyis az első nyilvános kereskedési naptól fogva a papír megvétele vagy shortolása, ez mindenki számára adott, csak itt már nem érhető el az instrumentum diszkont áron, mint az előjegyzés során. Cserébe viszont ha a piac máshogyan értékeli a papírt, mint ahogyan azt az aláírók megtették – például kevesebbre, mint az előjegyzési ár – akkor ezt is látni fogjátok az árfolyammozgásból. Van viszont két előnye a dolognak, egyrészt a diszkont brókereknél szinte biztosan alacsonyabbak a költségek, mint az előjegyzés során. Másrészt sokkal kisebb tőke kell a vásárláshoz, akár 1 db részvényt is megvásárolhattok, bár nyilván nem ez a leghatékonyabb módja a pozíció méretezésének.

Van még egy előny, ha valamiért csúszik az IPO bevezetése, akkor ez nem érinti a kisbefektetőket, nem ragad be a pénzük, vagyis a szokásos piaci likviditással számolhatnak a bevezetés után.

Befektetési stratégiák IPO kapcsán: rövid- és hosszútáv

Az első kérdés, hogy milyen szemlélettel közelítetek az ilyen részvényekhez. Lehet rövidtávon, spekulatív céllal, például az első vagy az első pár nap árfolyamnövekedésére apellálva, esetleg az esésre játszva. Azért azt jó tudni, hogy az aláíró értékelése önmagában semmit nem jelent, a részvénynek nincs még előélete a tőzsdén, vagyis Piac Úr még nem döntött arról, hogy mennyi a – szerinte – valós érték.

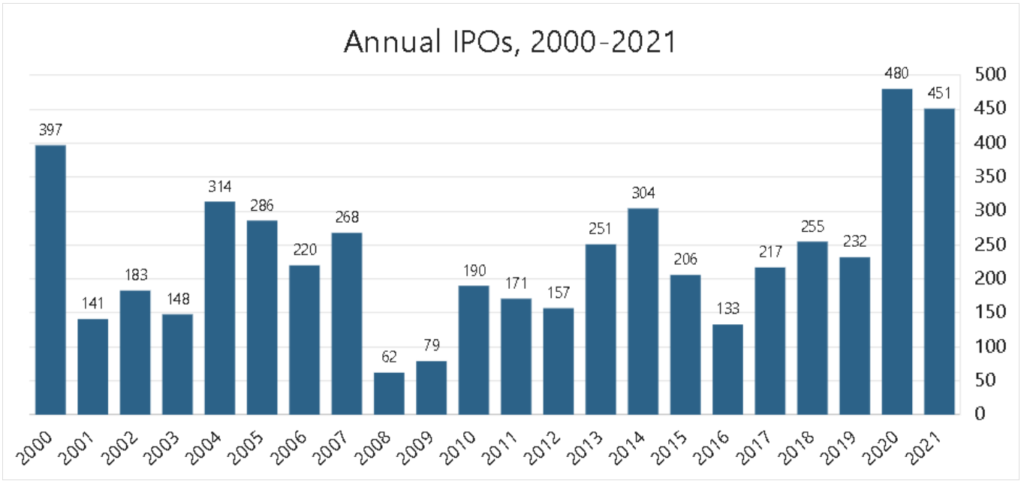

Arra viszont elég jó esély van, hogy a dolog profitábilisan süljön el. Az egyik legátfogóbb tanulmányt Jay. R. Ritter professzor készítette 2020-ban, elég kimerítő a 72 oldalas olvasmány, így szorítkozom a lényegre. Professzorunk nem volt rest és összesítette az 1980-2020 közötti IPO kibocsájtásokat, ami összesen 8775 db-ot jelent. Az első napi átlaghozamuk a fenti 40 évre vetítve 18,4%. A piac annyira ráfókuszál a részvényre, és olyan nagy a hype, hogy felhajtják az árat, ezt hívják figyelemvezérelt vételi nyomásnak. A másik, hogy a mániák erősödésével mintha emelkedne az elérhető hozam és a kibocsájtások száma is. Három évet emelnék ki, 2000-ben az átlag alapján 56,3% (2001, dotcom lufi), 2007-ben 14% (2008, ingatlan válság), 2020-ban 41,6% volt az első napi hozam.

forrás: Statista

Megtaláltam a tőzsdei Szent Grált?

Ebből azért még nem kell messzemenő következtetéseket levonni, azt sem mondom, hogy megtaláltam a Szent Grált, a tőzsde aranytojást tojó tyúkját – főleg, hogy szerintem ilyen nem létezik -, hiszen ezek átlagok, voltak bőven negatív hozammal rendelkező IPO-k is. Hogy jól “elvegyem” mindenki kedvét, a Facebook (FB) például 2012-ben elég szépet perecelt 45 dollárról, hogy egy nagyobb szünet után az egekbe repüljön az árfolyam. Jelentős esés pont azért alakulhat ki, amit már feljebb is említettem, hogy a kockázati tőkebefektetők ki akarnak szállni a cégből, és realizálni a nyereségüket, ami értelemszerűen eladással fog együtt járni.

forrás: Tradingview

Ellenpélda a GoPro (GPRO), ami a kezdeti hype után hatalmasat taknyolt, és azóta sem tudott visszakapaszkodni az eredeti csúcs közelébe. Az emelkedés oka lehet például a nagy médiafigyelem, ami egy nagyon trendi termékre irányul, és emiatt sokan szeretnének vásárolni a részvényből a kibocsájtás után. Az is lehet, hogy nagyobb IPO ETF-ek vagy alapok vásárolnak, ami jelentős pénzmennyiséget tud megmozdítani, ami felhajthatja az árat. Mivel ezekről a vállalatokról az IPO idején csak korlátozott adatok állnak rendelkezésre, ezért most így utólag könnyű okosnak lenni. Az első nyilvános kibocsájtás pillanatában nincs még árfolyamgrafikon, adat pedig annyi van, amennyit a cég mond magáról, szóval csak óvatosan a dolgokkal. Az IPO részvények statisztikai vizsgálatáról az Elemzésközpont írt egy kimerítő cikket, érdemes elolvasni.

forrás: Tradingview

IPO tartása hosszabb távon

Berendezkedhettek hosszabbtávú tartásra is – IPO befektetés -, amennyiben fundamentálisan képesek vagytok alátámasztani a téziseteket. Erre jó példa a fenti Facebook részvény, ha valaki elhitte a csodálatos növekedést, akkor nem dobta el a papírt, mikor 45-ről leesett 18 dollárig, hanem bízva a hosszútávú, prosperáló jövőben, tartotta azt. És milyen igaza lett, jelenleg 308 USD-n jegyzik a részvényt. Szerencsére a Jay R. Ritter professzor úr ezeket az adatokat is mellékelte a kutatásában, 3, illetve 5 éves távra, és itt már közel sem olyan fényesek a hozamok, sőt.

Számolni kell még a lock-up időszakkal – lock-up period -, amikor az IPO-ban szereplő bennfentesek nem adhatják el a részvényeiket. Ez általában egy 90-180 napos időszak, a lejárta után bárki szabadon kereskedhet a vállalat papírjaival. Az egyébként nagyon beszédes, ha nagyobb részvénytulajdonosok és bennfentesek is piacra dobják a részvényeiket a lock-up időszak lejárta után, ami általában nem a bizalom jele.

IPO ETF-ek és alapok

A hagyományos részvénybirtokláson túl természetesen vannak más pénzügyi instrumentumok is, amelyek keretén belül IPO-kban részesedést szerezhettek. Az IPO ETF-ek – Exchange Traded Funds -, vagyis tőzsdén kereskedett alapok – kiválók arra, hogy diverzifikáljátok, hiszen előre nem tudhatjátok, hogy melyik IPO lesz rövidebb- vagy hosszabbtávon is sikeres.

Az ETF.com-on gyorsan rákerestem a témára, 8 db ETF-et dob ki a kereső. Az IPO ETF-ek esetében a szokásos ETF-es szempontokon – költség, mi van az ETF-ben, mekkora az alap által kezelt tőke stb. – túl néhány speciális dolgot is figyelembe kell vennetek. Nagyon nem mindegy, hogy milyen szempontok alapján válogatta ki az alap az IPO-kat – pl. piaci kapitalizáció vagy szektor -, hiszen így teljesen más hozamok is kijöhetnek, mint Jay. R. Ritter professzor tanulmánya alapján. A hozamok önmagukban nem sokat mondanak, érdemes a visszaeséseket is megnézni, hiszen időzíteni a tőzsdén gyakorlatilag lehetetlen.

Lábjegyzetként megemlíteném még az ICO-t, ami az Initial Coin Offering rövidítése, a kripto valutákkal kapcsolatos fogalom, nincs köze az IPO-hoz, így ebben a cikkben nem fog róla szó esni.

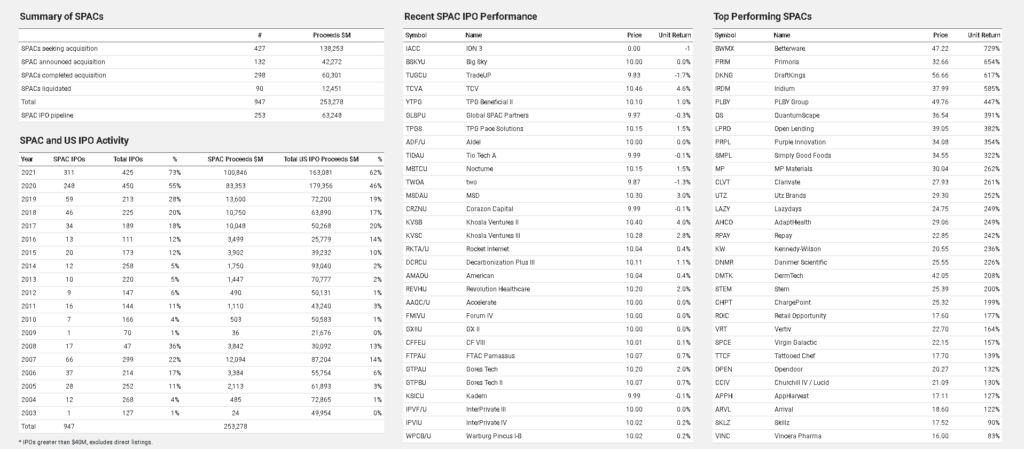

IPO helyett SPAC? A menekülés vékony ösvénye

A fentiekből kiderült, hogy magánemberként nem annyira egyszerű részt venni egy IPO-ban. A kibocsájtó vállalatnak pedig hosszadalmas és költséges folyamat. Az ilyen körülmények kreatívvá teszik az embert, és természetesen itt is van kerülőút, amivel a fenti problémák jelentős része áthidalható.

Az IPO témához tartozik a SPAC rövidítés, ami Special Purpose Aquisiton Company-t jelent. Ez magyarra értelmesen nem igazán fordítható, tükörfordításban a Speciális Célú Felvásárló Vállalatnak lehetne fordítani, de gyakorlatilag egy üres cég. Szokták még blank check vagy biankó vállalatnak is nevezni a SPAC-okat. Ebből már kitalálható, hogy tulajdonképpen az ilyen vállalatoknak eleinte nincsen termelőtevékenysége, vagyis nem csinálnak semmit. De akkor mi van bennük? Gyakorlatilag kockázati tőke, így szokták őket tőzsdén kereskedett, kockázatitőke táraságoknak is hívni.

forrás: Spacalpha

A SPAC-ok olyan vállalatok amelyeket már bejegyeztek a tőzsdére, és céljuk a közeli jövőben valamilyen ígéretes, de a tőzsdén még nem jegyzett cég felvásárlása, ezért sem kell IPO-t végrehajtaniuk. Ez persze nem szükségszerű, összeolvadhatnak másik, tőzsdén jegyzett társasággal is. Általában a felvásárlás végrehajtására 2 évet határoznak meg. Mivel a SPAC vállalatok is az amerikai tőzsdefelügyelet (SEC) szabályzása alá esnek, ezért ezek is nyilvánosan kereskedhető társaságok.

SPAC előnyei az IPO-val szemben

Miért jó az, hogyha egy SPAC vállalat részvényeit vásárolják meg a befektetők? Szerintem könnyen kitalálhatjátok, de azért felsorolok néhányat:

- tőzsdén kívüli táraságokba tudnak fektetni, hiszen a SPAC cégek többnyire ilyenek vásárolnak fel

- áttételesen kisbefektetők is hozzáférhetnek kockázati tőke befektetésekhez

- nincs IPO előjegyzés, nem fordulhat elő az, hogy nem jut valakinek részvény

- általában a SPAC vállalatok részvényárfolyama 10 dollár, ez egy fajta hagyomány, tehát alacsony tőkével is be lehet szállni

A SPAC hátrányai az IPO-val szemben

Fontos azt megérteni, hogy a SPAC társaságok nagyon vonzók a fenti előnyök miatt, de pont ez rejti bennük a hatalmas kockázatot is. Mivel a részvények megvásárlásakor ezek üres vállalatok, sokszor nem lehet tudni, mi a felvásárlási célpont, ahogyan azt sem, hogy valaha sikeres lesz-e a felvásárlás. Összefoglalva a hátrányokat:

- lehet, hogy soha nem teljesül a felvásárlás

- nincsenek neves aláírók, a nagy renoméval rendelkező vállalatok jellemzően nem vállalják fel a hírnevüket rontó, kockázatos üzleteket

- eleinte nem tudni, mi lesz a konkrét célpont

- meglehetősen spekulatív befektetési forma

- nincsenek számadatok, még nem lehet a fundamentális elemzés eszközeit alkalmazni a vállalatra, hiszen nincs tevékenysége sem

- semmi nem garantálja, hogy a felvásárolt vállalat képes növekedni, nyereséget termelni, hiszen ezek a cégek sokszor működésük korai fázisában járnak

- ha nem sikerül a felvásárlás, a befektetők visszakapják a pénzüket, de ezzel el is vesztik a pénzmagra eső 2 éves alternatívaköltséget

forrás: Spacanalytics

A fenitek miatt a SPAC cégek jellemzően a jó sztorival kecsegtető – űrutazás, megújuló energia, elektromos autózás, plazmareaktor, stb. – vállalatokat keresnek, hiszen a médiafigyelem, illetve az érzelmek sokszor “felkapják” az árfolyamot. Ez persze nem jelenti azt, hogy egy SPAC nem lehet sikeres, de azzal azért érdemes tisztában lenni, hogy ez sokkal inkább a szerencsejáték kategóriája, sem mint a befektetésé.

Ennek ellenére vannak sikeres SPAC felvásárlások, ezekről a SpacAlpha, illetve a Spacanalyitics oldalakon tájékozódhattok. Néhány ismertebb név, amelyik SPAC formában került a piacra: Playboy, ChargePoint – a legnagyobb lezárt IPO -, illetve a még le nem zárt, de összegszerűen a legnagyobbnak ígérkező a Lucid Motors, amit 2022.07.30-ig kell teljesíteni. A témában persze ennél sokkal több van, de most terjedelmi okokból nem térünk ki a többi dologra.

Összefoglalás

Ahogyan a fentiekben olvashattátok, az IPO egy meglehetősen bonyolult téma, és akkor még a SPAC részét olyan nagyon nem is bontottam ki. A lényeg, hogy nagy vonalakban ismerjétek az Intial Public Offer, vagyis az első nyilvános részvénykibocsájtás folyamatát. Magánemberként nem annyira egyszerű benne részt venni. Biztosan kell a nagyobb IPO-khoz egy brókercég, részt kell vennetek a licitben, ami már önmagában elég macerás. Persze az első kereskedési napon akár a tőzsdén is megvásárolhatjátok – vagy shortolhatjátok – a részvényeiket. Ha pedig szeretnétek a folyamat egy korábbi szakaszában részt venni, akkor megvásárolhatjátok a kockázati tőkével feltöltött SPAC vállalatok papírjait. Azzal viszont jó tisztában lennetek, hogy ezek meglehetősen spekulatív befektetési formák, amik nagy kockázatot hordoznak magukban.

Bármelyik formát is válasszátok, nagyon fontos, hogy meg tudjatok határozni egy cég hozzávetőleges értékét, hogy tisztában legyetek vele, hogy mennyit is fizettek érte valójában. Ehhez a fundamentális elemzés tud támpontot nyújtani, aminek az egyik legfontosabb eleme a Mérleg és eredménykimutatás sorainak az értelmezése, amiről ebben a cikkben találtok információt.

Jogi és felelősségi nyilatkozata (aka. disclaimer): a cikkeim magánvéleményt tartalmaznak, kizárólag a saját és az olvasóközönség szórakoztatására írom őket, így az iOchartson megjelenő cikkek semmilyen formában NEM merítik ki a befektetési tanácsadás témakörét. Soha nem akartam, nem is akarok és a jövőben sem valószínű, hogy fogok ilyet adni, az itt leírtak kizárólag információs tartalomnak tekinthetők, és NEM értelmezhetőek ajánlattételnek. A véleménynyilvánítás semmilyen formában NEM tekinthető biztosítéknak pénzügyi instrumentumok eladására vagy vásárlására, a meghozott döntéseitekért KIZÁRÓLAG TI vagytok a felelősek, ennek kockázatát senki más, így értelemszerűen én sem, vállalom magamra.