Mivel a cikk egy kétrészes sorozat második fele, ezért érdemes elolvasnotok az Infláció kontra állampapír című első részt is, hogy teljes legyen a kép. Mielőtt valaki félreértelmezné a mondanivalómat, nem azt akarom mondani, hogy az állampapír szükségszerűen rossz befektetés, én is tulajdonoltam állampapírt, de bizonyos okokból egy ideje kiszálltam. Ez nem azt jelenti, hogy neked is ki kell, pusztán csak legyél tisztában az előnyök mellett a hátrányokkal is.

Mi az állampapír?

Gyakorlatilag egy kötvény, amely hitelviszonyt testesít meg közted és az állam között. Lehet hozama és kamata is, az előbbi az, amit árfolyammozgásként a papír művel, az utóbbi pedig az, amit állambácsi a tájékoztatóban plusz kifizetésként megígér. A kötvények árfolyama a kamattal fordítottan arányosan mozog, vagyis ha a kamat csökken, akkor egy fix kamatozású kötvény árfolyama felértékelődik, ha a kamat nő, akkor a fix kamatozású kötvény árfolyama esni fog. Erre egy egyszerű példa: ha neked 5%-os éves fix kamatozású kötvényed van és a piaci kamat 3%-ra esik, akkor nyílik az olló a javadra, +2%-os „prémiumot” realizálhatsz azokhoz képest, akik most veszik meg a kötvényt és ez felhajtja az árfolyamát. Ugyanez igaz fordítva is, ha a kamat 7%, akkor te -2%-ot tudsz realizálni azokhoz képest, akik jelenleg veszik meg a papírt, és ez csökkenti az eszköz árfolyamát.

A kötvénynek van lejárata, ami az egyik legfontosabb tulajdonsága, hiszen ilyenkor fizeti vissza az adós a hitelezőnek a kötvény névértékét. A kamatozás ettől még lehet éves, illetve kétféle típusú: visszaforgató, vagyis akkumulatív, illetve kifizető, vagyis disztributív. Előbbi folyamatosan „beépíti a tőkébe” a kamatot, ami így a lejáratkor többletnyereséget fog eredményezni. Jó példa erre a MÁP Plusz, ami egy akkumulatív instrumentum. Az állampapírokat kibocsájtás előtt jegyezni szokták, kibocsájtás után pedig a többi értékpapírhoz hasonlóan adni és venni. A jegyzés semmi mást nem jelent, csak azt, hogy te az adott kibocsájtási adagból szeretnél X mennyiséggel rendelkezni, ilyenkor nem piaci árfolyamon, hanem névértéken fogod a papírt megvásárolni, a kibocsájtás előtt.

Miért volt nagyon vonzó az állampapír korábban a befektetőknek?

Több oka is van, amiért előnyös volt állampapírt jegyezni elsősorban 2022 előtt. A befektetői oldalról a magas fix kamat – A korábbi MÁP+ évi átlagos 4,95%-os kamata – és az adómentesség volt vonzó, amit úgy is felfoghattok, mint egy magasabb kamat szintet. A bankban meg maximum egy „köszit” kaptatok a pénzetekért, kamatot azt nem sokat. Az állampapír mögött ráadásul állami fizetési garancia áll, erre majd később kitérek, hogy ez pontosan mit jelent és mennyit ér.

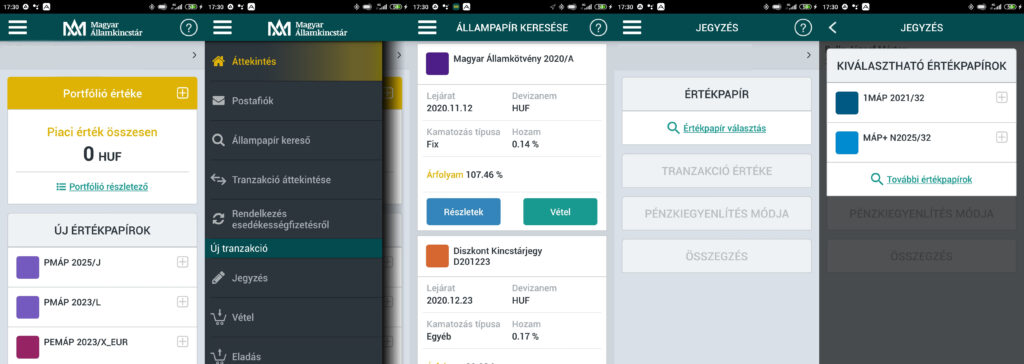

Az állampapírokat a magyar állampolgárok ingyen jegyezhetik az Államkincstár irodáiban, ingyenes számlavezetés mellett, vagyis a tartása gyakorlatilag költségmentes. Tehát semmi értelme bemennetek a kereskedelmi bankotokba és ott ugyanezt megejtenek, mert annak költsége van. Ráadásul szokatlan módon az átlagos államigazgatási színvonalból felfele lóg ki a Webkincstár felülete és a Mobilkincstár app is. Életemben egyszer voltam bent a Kincstárban a számlanyitáskor, és soha többet. Szóval nem kell félni a dologtól, pofonegyszerű a folyamat, utána csak a telefonotokat kell nyomkodni.

Forrás: saját

Alacsony pénzügyi képzettség

A másik, hogy rendkívül könnyű a jegyzési folyamatot végigvinni, ami a hiányos magyar oktatási rendszer miatt egy igen nagy előny. Sosem értettem, miért nem tanítanak adózási és befektetési alapelveket a tanterv részeként, miközben az életben való érvényesüléshez ez egy alapelvárás lenne. Visszakanyarodva a papírokhoz, akinek nincsenek pénzügyi ismeretei – vagyis a lakosság 99%-ának – annak legegyszerűbb állampapírt jegyeznie.

Az sem mellékes, hogy a MÁP+ névértékét – az összeg, amiért 1 db MÁP+ papír jegyezhető – 1 Ft-ban állapították meg, de a PMÁP-nak se volt sokkal magasabb, kemény 1000 Ft, így be tudták vonni a kisbefektetőket is. Vagyis boldog boldogtalan jegyezhetett, amit azzal is meg lehetett kombózni, hogy ennél olcsóbb lombard hitelt vettek fel, és beleborították állampapírba, amit újabb hitellel terheltek meg. Aztán 2019 októberében a kezükre koppintottak, és véget ért a pénzparti.

Aki szeretne az állampapírokról bővebben tájékozódni, az vagy az Államkincstár oldalán teheti meg.

Miért volt nagyon vonzó az állampapír az elmúlt években az államnak?

A fentiek nagyon jól hangzanak, de hol a csapda, hol éri meg ez az egész az államnak? Magyarország államadóssága 2023 végén 55 100 milliárd forint volt, ami a GDP 73,5%-a. Az újonnan kibocsátott állampapírokból befolyó összegből ki lehet fizetni a külföldi hitelezők nem forint alapú papírjait – kvázi „átkonvertálni” devizáról forintra -, vagyis csökkenteni a devizapárokból adódó árfolyamváltozások hatását. Mit lehet még csinálni a forinttal, amit az EUR-ral vagy az USD-vel nem? Elinflálni.

Ez egyébként egy nagyon rafkós húzás volt az állam részéről, így a jegyzés tulajdonképpen mindkét félnek – vevőnek és eladónak – egyaránt előnyös volt a korábbi helyzethez képest. Azt viszont már kevésbé szeretné állambácsi, hogy magas infláció mellett az emberek hirtelen kivegyék a pénzüket, hiszen akkor nem lehet majd elinflálni. Ezért például amikor 2022-ben elkezdett elszabadulni az infláció, mindent megtett az állam, hogy továbbra is legyen vonzó alternatíva az akkor már mélyen infláció alatt fizető MÁP+ fix kamatozású papírok helyett, hogy a korábban állampapírokban tartott pénz ne áramoljon ki.

Hol keress információkat?

A papírokhoz kétféle dokumentum tartozik: a rövidebb nyilvános ajánlattétel és a hosszabb ismertető. Előbbi felületesebben, utóbbi mélyebben taglalja a jegyzés feltételeit, akit érdekel, olvassa el – ez az, amit soha senki nem tesz meg -, de csak hogy egy példát említsek amit fontos lenne tudni a vevőknek: a PMÁP esetében az infláció fölötti kamatprémium ugyan fix, de az alapkamat megállapítása évente egyszer történik meg, így mindig csúszásban lesz a valós inflációhoz képest.

Forrás: Akk

Mennyi az állampapír valós hozama?

A PMÁP esetében a kamat megállapításának kibogozása elég sok energiámat elvitte. A MÁP Plusznál ez fix, itt nem kell vacakolni, a PMÁP-nál viszont futamidőtől függ. Három év esetében a KSH éves éves infláció+1,4%, míg 5 évnél éves infláció +1,7%. De mennyi az éves infláció? Most mindenki azt gondolja, hogy annyi, amennyit a KSH havonta leközöl a gyorstájékoztatóban, pedig nagyon nem. A papírokhoz tartozó kamat megállapítására évente egyszer kerül sor, a papír kamatfizetése előtti 4 napban, tehát ha neked szeptember 25-én fizet a papír, akkor következő év szeptember 21-én fogják az újat megállapítani. Ezzel csak az a gond, hogy te az X év szeptember 25-e és az X+1 év szeptember 21-e közötti nagyjából 1 évben ugyanúgy elszenveded az inflációt. Ha éppen csökken, akkor ez előnyös is lehet.

Az állampapír biztonságos, mert az állam mindig fizet?

Az állampapírt a biztonságos pénzügyi eszközök közé szokták sorolni, lévén az állam teljes apparátusa a garancia a fizetésre. Egy komplett országot sokkal nehezebb csődbe vinni, mint egy vállalatot vagy egy magászemélyt, sokkal több eszköze van arra, hogy erőforrásokat teremtsen elő – adót emel, járulékokat vet ki, pénzt nyomtat, stb. -, de azért így sem lehetetlen a csőd. A fenti sorokból az is látszik, hogy az állami garanciavállalás szándék kérdése is, vagyis hogy meddig akarja azt ténylegesen biztosítani a főhatalom.

Ráadásul vitás esetekben nem nagyon van kihez fordulni, hiszen az ÁKK-nak nincs közvetlen fellebbviteli szerve, cserébe az intézményi kockázata majdnem nulla, ellentétben például a kereskedelmi bankokkal.

A történelem nem hazudik

Ha visszatekintetek Magyarország történelmének bő száz évére, azért találhattok néhány olyan eseményt, ami megrendíti az államapparátusba vetett hitet. A teljesség igénye nélkül:

- 1914-1918: I. Vh. Osztrák-Magyar Monarchia szétesése, rövid ideig Tanácsköztársaság

- 1927: megszűnik az Osztrák-Magyar korona

- 1927-1946: pengő, végül hiperinfláció

- 1939-1945: II. Vh., majd azt követően szocializmus

- 1989: rendszerváltás

- 1999: euró bevezetése, a használók közé Magyarország nem lépett be

- 2010: kötelező magánnyugdíj pénztári rendszer megszűnése

Vagyis a kockázat valóban kicsi, de azért nem nevezhető nullának. Az is könnyen belátható, mennyire nem szeretnétek, ha mondjuk egy hosszú lejáratú állampapírotokat egy hiperinflációs időszakban fizetnék ki.

Ki vegyen magyar állampapírt, mikor és melyiket?

Bár az előző sorokból az tűnhet ki, hogy azt javaslom, kerüljétek el az állampapírt, ez nem igaz. Vannak esetek, amikor érdemes ilyen instrumentumot venni, néhányat fel is sorolok közülük. Ha magadra ismersz vagy neked ezek a szempontok fontosak, akkor a te pénzügyi instrumentumod az állampapír:

- nem érted a pénzügyeket vagy nem akarsz foglalkozni velük, tanulni róla meg pláne nem

- ideiglenesen helyet keresel a tőkédnek, amíg kitalálod, mibe fektesd azt

- csak a stabilitás számít, a hozam nem, az időtávod valamiért nem elég hosszú (például idős nyugdíjas vagy)

- nem zavar a devizakockázat

- a költségek minimalizálása a fontos, nem a hozam

- nagyobb vagyont akarsz diverzifikálni

- szeretnél egy féllikvid eszközt, ami viszonylag gyorsan visszaváltható

- akarsz részlegesen védekezni az infláció ellen

- nem akarsz vacakolni a brókercégek felületeivel, helyette egy egyszerűen átlátható appot nyomkodnál

- ha azt gondolod, hogy az állam éppen kilábal egy válságból, az alapkamat nagyon magas, esésre játszol, és hosszabb távra (5 év vagy több) le akarod kötni a pénzedet

Összegzés

Ha a fenti esetekben magatokra ismertek, akkor nyugodtan vehettek állampapírt. Főleg, most, hogy mindkét cikket elolvastátok, és már tisztában vagytok a kockázatokkal.

Jogi és felelősségi nyilatkozata (aka. disclaimer): a cikkeim magánvéleményt tartalmaznak, kizárólag a saját és az olvasóközönség szórakoztatására írom őket, így az iochartson megjelenő cikkek semmilyen formában NEM merítik ki a befektetési tanácsadás témakörét. Soha nem akartam, nem is akarok és a jövőben sem valószínű, hogy fogok ilyet adni, az itt leírtak kizárólag információs tartalomnak tekinthetőek, és NEM értelmezhetőek ajánlattételnek. A véleménynyilvánítás semmilyen formában NEM tekinthető felhívásnak pénzügyi instrumentumok eladására vagy vásárlására. A meghozott döntéseitekért KIZÁRÓLAG TI vagytok a felelősek, ennek kockázatát senki más, így értelemszerűen én sem, vállalom magamra.