A tőzsde fogalma sokak számára nem egyértelmű, annak ellenére, hogy a tőzsdéről már mindenki hallott. Sőt a legtöbb ember valamilyen módon kapcsolatba is került vele, hiszen ma már mindenkinek van például Revolutja, de tudnék még néhány másik ismert szolgáltatót is említeni. Aztán itt van a híres forexezés, elég sokan próbáltak már egy kis pénzt keresni devizakeresztek kereskedésével valamelyik forex bróker felületén. Természetesen az “igazi” brókerek sokszor teljesen más termékekhez férnek hozzá, mint forexes társaik, szóval elég széles témához nyúlunk hozzá, és annak is csak a felszínét fogjuk megkapirgálni. Azonban ez is elég ahhoz, hogy legalább azzal képbe kerüljetek, hogy milyen buktatókat kell elkerülni.

A tőzsde jelentése

Mi a tőzsde? Ha ezt a kérdést egyszerűen akarom megválaszolni, akkor azt mondanám rá, hogy egy olyan piactér ahol az eladók és a vevők különböző értékpapírokat, illetve egyéb pénzügyi intsrumentumokat – devizákat, indexeket, árukat, illetve azok pénzügyi leképezéseit – cserélnek egymással. Persze ma már nem mindig tényleges befektetők és spekulánsok állnak a tőzsde egyik és másik oldalán. Egyrészt a cégek is vásárolhatnak részvényeket, másrészt pedig sokszor robotok – valójában számítógépes algoritmusok – kereskednek a tőzsdéken.

Az persze nagy kérdés, hogy mire mondhatjuk rá azt, hogy ez a tőzsde. A tőzsde alapesetben ugyanis igen szigorúan szabályozott, mint ahogy a tőzsdei tranzakciók is. Magyarországon a brókerek csak az értékpapírokhoz való hozzáférést biztosítják, azok nyilvántartását és a tranzakcióban részt vevő pénzt az elszámolóház, a Keler Zrt. kezeli, ennek az oka az, hogyha a bróker gondol egyet, akkor ne legyen motivált, hogy megpattanjon vele mondjuk Jamaicára. Viccet félretéve, a tranzakciók kezelését és a tőzsdei instrumentumok jegyzését szét szokták választani, megakadályozandó a visszaéléseket.

forrás: Hir Ma

Szintén nagyon fontos, hogy a tőzsdén eladók és vevők állnak egymással szemben, de az nagyon nem mindegy, hogy egy valós eladóval üzleteltek vagy pedig a bróker áll be a túloldalra. Erre később visszatérünk a működés rész alatt, most elég annyit megjegyeznetek, hogy brókercég és brókercég között is hatalmas különbségek lehetnek. Azonban “induljunk a kályhától”, és nézzük, hogyan alakult ki a ma ismert tőzsde.

A tőzsde rövid története

A tőzsde a középkori vásárok piactereiből alakult ki, ahol az áruk cseréltek gazdát. Mivel akkor nemhogy számítógépes hálózatok, de még áram sem volt, ezért a vevőket és az eladókat egy helyre kellett összeverbuválni. Ezért jellemzően a vásároknak a nagyobb városok adtak helyet. Ez azonban az áru- és pénzforgalom növekedésével olyan mértéket öltött, hogy már nem lehetett volna gördülékenyen megoldani az árucserét, ezért elkezdtek helyettesítő eszközöket használni. 1531-ben Antwerpenben épült az első tőzsdepalota, azonban a tőzsdei élet Amszterdamban teljesedett ki igazán az 1600-as években, a Holland Kelet-indiai és Nyugat-indiai Társaság részvényeinek kereskedelmével. A 17. század vége felé pedig kettévált az áru- és az értéktőzsde.

Az első osztalékfizető részvényt a Holland Kelet-indiai Társaság bocsájtotta ki 1605-ben, de ezt nem pénzben, hanem borsban teljesítették. Az első buboréknak nevezhető mánia az 1630-as években tört ki, ez volt a Holland Tulipánmánia, ahol a tulipánhagyma volt az árucikk, melynek az értéke 3 hónap alatt a tizenkétszeresére növekedett. Az őrület csúcsán 5000 guldent ért 1 db Switzernek nevezett hagyma, amiért akkoriban egy elegáns lakást lehetett vásárolni Amszterdam belvárosában.

forrás: Copenhagenet

Az első bemutatóra szóló – vagyis nem névre szóló -, szabadon forgatható részvényeket az 1720-as években, Franciaországban bocsájtották ki, míg a kötvényekre nagyjából újabb száz évet kellett várni. A záloglevél porosz találmány, a történészek szerint 1769-ben Nagy Frigyes engedélyezte a kibocsájtását először. A részvények forgalmának megemelkedését a vasút előretörése segítette elő az 1800-as évek elején. A legtöbb vállalatot részvénytársaságként jegyezték be, ami Angliában újabb mániát indított el. Ez akkora válságot okozott, hogy „buboréktörvény” néven létrehoztak egy jogszabályt, ami egyes kivételektől eltekintve 100 évre megtiltotta a részvénytársaságok alapítását az Egyesült Királyságban. Persze volt még néhány mánia és buborék a történelemben, erről bővebben itt olvashattok. Itt jegyezném meg, hogy Csernok „Kiszámoló” Miklósnak van egy nagyon jó pénzügyi alapozó sorozata, a 4. előadás 1. részében pont az előbb említetteket taglalja.

A technika hajnala a tőzsdén

Ugorjunk egy szűk évszázadot előre, és jegyezzük meg Guglielmo Marconi nevét, aki egyébként Tesla asszisztense volt, és feltalálta a rádiózást, amiért 1909-ben Nobel-díjat kapott. A tőzsde fejlődése szempontjából a másik fontos találmány a távíró, amelyet Samuel Morse mutatott be még 1838-ban. A 19. század végére már általánosan használták a tőzsdéken adattovábbításra, így híráramlás és a tőzsdei kereskedés is felgyorsult. A helyzetet nagyon jól bemutatja Edwin Lefévre: Egy spekuláns feljegyzései című műve, nagyon szórakoztató és könnyű olvasmány, és nem mellékesen a Befektetések Klasszikusai sorozat része, olvassátok el.

Az 1960-as években az amerikai védelmi minisztérium egyik részegysége, a DARPA elkezdett kísérletezni az osztott, kevésbé sebezhető számítógép hálózatokkal, amely az internet elődjének tekinthető. 1972-ben küldték el az első e-mailt rajta, 1983-ban leválasztották róla a katonai szegmenst, így megnyílt a tömeges felhasználás előtt az út, a többi pedig, ahogy mondani szokták, mára már történelem. Az internet elterjedésével pedig egyre többen csatlakoztak az online bróker felületekhez. Az értékpapírok adás-vétele szépen lassan a mindennapok részévé vált, és ma már többszáz millió átlagember vesz részt a kereskedésben világszerte, így a tőzsde mára gyakorlatilag mindenki számára elérhető.

Hogyan működik a tőzsde?

Kanyarodjunk vissza egy kicsit a tőzsde működéséhez, illetve a brókerekhez. Alapesetben, amikor egy befektető vagy egy trader szeretne értékpapírokat vásárolni, akkor valahogy el kell jutnia arra a tőzsde felületre, ahol a kiszemelt instrumentumot jegyzik. És itt kezdődik az első probléma, hogy egyáltalán hogy lehet a papírokhoz hozzáférni, illetve mit lehet egyáltalán megvásárolni a tőzsdéken. Alapvetően kétféle módon vásárolhattok papírokat, erről bővebben a “Mi a részvény fogalma? Részvény fajtái és vásárlás” című cikkben írtam. Lehet vásárolni közvetlenül a vállalattól – bonyolult és költséges – vagy pedig egy olyan brókeren keresztül, aki eléri annak a tőzsdének a felületét, ahol a papírokat jegyzik.

Ezzel most persze túl sokat nem mondtam, hiszen ha nem tudjátok, hogy ezt hogyan lehet ellenőrizni, akkor semmivel sem vagytok előbbre. Szerencsére erről a témakörről is született már cikk a “Részvényvásárlás menete lépésről lépésre” címmel. A lényeg az, hogy el kell zarándokolni az adott brókercég oldalára, és az instrumentum keresőjükben – példaként itt van a Random Capitalé – az instrumentum egyedi azonosítóját, az ISIN kódot beütve megtudhatjátok, hogy az adott bróker eléri-e azt a piacot, ahol az áhított papírt jegyzik.

Például, ha Tesla (TSLA) részvényeket akartok vásárolni – valójában a ticker helyesen NYSE:TSLA, amiből kiderül, hogy ez egy New York-i tőzsdén jegyzett papír -, akkor a brókereteknek el kell érnie a New York-i értéktőzsdét, különben nem tudjátok a papírt megvásárolni. A csavar persze az, hogy egy papírt nemcsak egy tőzsdére jegyezhetnek be. Például az Alibaba (BABA) létezik az USA tőzsdéin – NYSE:BABA -, a kínain, de még a hong-kongin is – 9988.HK -, szóval jól nézzétek meg, pontosan mit is vásároltok.

Milyen pénzügyi termékeket lehet megvásárolni a tőzsdéken?

A válasz erre az, hogy bármilyet. Ami ma még nem létezik, de van rá igény, azt holnapra létrehozzák számotokra. A miértre viszonylag egyszerű a magyarázat. Minden instrumentum megvétele és eladása után a brókerek kereskedési díjat szednek – comission -, illetve a vételi és eladási ár között különbséget – spread – is lefölözik. Minél nagyobb a kereskedés volumene és frekvenciája, annál több jutalékot tudnak leszüretelni, tehát érdekük, hogy minél több tranzakció történjen. Itt kell megemlítenem, hogy a tőzsdéhez nagyon szorosan kötődő fogalom a “tőzsdézés”, ami a közbeszédben egy rendkívül kockázatos tevékenységnek tűnik.

Éppen ezért szét kell választanotok fejben a befektetés és a kereskedés tevékenységét. Az előbbi egy előre precízen megtervezett, stratégia alapján lebonyolított adás-vétel, ami hosszabb időtávra tervez. Utóbbi spekulatív és jóval rövidebb távon gondolkodik, alapvetően a piaci hangulatot és mozgásokat veszi figyelembe. Ez sem nélkülözi a jól felépített stratégiát, csak más eszközökhöz és instrumentumokhoz nyúl. Éppen ezért nem árt tudni, hogy nagyjából milyen eszközökkel kereskedhettek a tőzsdéken.

Tőzsdei instrumentumok

Az alábbiak a tipikus pénzügyi termékek, amikkel a tőzsdéken lehet kereskedni. Ezen kívül persze számtalan más dologba is bele lehet futni a kereskedés során a brókereknél, de az alábbiak a jellemzők:

Tőzsdei termékek

- részvények: tulajdonjogot biztosító értékpapír, birtoklásukkal a vállalatok tulajdonosaivá váltok. Alapvetően ezek tőzsdei termékek, de vannak olyan alacsony kapitalizációjú cégek – pink sheet vállalatok -, amiket tőzsdén kívül, OTC piacon kereskednek.

- ETF alapok, indexek: az ETF tőzsdén kereskedett alapot jelent, általában egy szektor részvényeit tömöríti. Lehet az adott tőzsdét leképező index-szel is kereskedni ETF formájában.

- kötvények: hitelviszonyt megtestesítő értékpapír, kamatot fizetnek utána, illetve van lejárata, ekkor a névérték alapján a tartozást kiegyenlítik. Az állampapír és a diszkontkincstárjegy is egy speciális kötvény.

- devizák: a nemzeti valuták elektronikus változatai. Az FX vagy másnéven forex kereskedés alatt ezeknek a devizáknak a kereskedését értjük.

- opciós ügyletek: röviden opciók, ezek olyan határidős gazdasági szerződések, amelyek az egyik oldalnak egyoldalú vételi vagy eladási jogot biztosítanak. Magyarországi szakértője Opcióguru Gery.

- certifikátok: eredeti jelentése tanúsítvány. A kibocsájtó pénzintézet szavatolja, hogy árfolyama valamilyen meghatározott módon követi a mögöttes termék – pl. árupiaci termékek – értékét. Nem rendelkezik azokkal a jogosultságokkal – pl. a részvények esetében nem biztosít tulajdonjogot -, mint a mögöttes termék. A warrant egy tőkeáttételes certifikát.

Nem tőzsdei termékek

- kriptodevizák: blokklánc alapú, decentralizált virtuális fizetőeszközök, amelyek pénzhelyettesítőként működnek.

- CFD kereskedés: contract for difference, vagyis egy olyan származtatott termék, aminek lényege, hogy a mögöttes termék birtoklása nélkül köthetünk rá ügyletet. Gyakorlatilag egy fogadást kötünk a brókerrel egy termék jövőbeni árfolyamára.

- NFT-k: non fungible token, olyan nem helyettesítő, blokklánc alapú elektronikus lenyomatok, amelyek egy elektronikus “tárgy” eredetét igazolják. Bővebben ebben a cikkben olvashattok róla.

Hol itt a csapda?

Eddig szándékosan nem definiáltam, hogy mi számít tőzsdei ügyletnek, ez ugyanis egy nagyon jól körülhatárolható és szabályozott dolog. Hivatalosan az ilyen transzfereket ellenőrzött tőkepiaci ügyletnek (ETÜ) hívjuk, és csak hivatalos tőzsdén kereskedett instrumentumokkal lehet ilyen ügyleteket lebonyolítani. Ezek jól szabályozott piacterek, ahol van jogorvoslatra lehetőség, nagyobb a felügyelete és a törvényi háttere is jobban kidolgozott. Hazánkban ezt a felügyeleti jogot az MNB gyakorolja.

Sajnos mindenféle piacteret és szervezetet tőzsdének és brókernek hívnak. Azokat is, amelyek nem esnek bele a fent említett szabályzói környezeti szabályzásába, ami nem kicsit megtévesztő. Minden, amit nem hagyományos tőzsdei ügylet keretében kereskednek, úgynevezett OTC – over the counter – kereskedésnek hívnak, amire nem vonatkoznak az ETÜ szabályai. Ettől persze még simán OTC tőzsdének hívják a piactereket, meg OTC brókereknek az ilyen kereskedés szolgáltatóit, vagyis nagyon oda kell figyelnetek, hogy pontosan kikkel és milyen szerződéseket írtok alá.

forrás: Mycriptoption

A kriptodevizák, az NFT-k és a CFD-k nem tőzsdei termékek. A forex brókerek pedig nem teljes értékű brókerek, és sokszor nem érik el az eredeti tőzsdei instrumentumokat – hanem azokat másikkal helyettesítik -, és ezzel egy kicsit vissza is kanyarodhatunk arra, hogy mi történik a tőzsdén. Akit bővebben érdekel a téma, annak javaslok két remek cikket az Elemzésközpont oldalán, melyeket itt és itt olvashattok el, illetve nézzétek meg ezt a kimerítő alaposságú videót is.

Így működik a tőzsde

Először is fontos azt tisztázni, hogy mára a tőzsdék gyakorlatilag 99%-ban online módon működnek. Nincs már parketten cetlikkel rohangálás, ordibálás, meg hadonászás a tábla előtt, amin az árfolyamok sorjáznak, de ez húsz évvel ezelőtt még egy teljesen általános kép lett volna. Mára azonban minden elektronikus formában kerül jóváírásra, gyakorlatilag számítógépek cserélgetnek egymás között adatokat.

A tőzsde úgy működik, hogy a bejegyzett instrumentumokkal – az egyszerűség kedvéért innentől kezdve részvényekkel – az eladók és a vevők kereskednek. Ez nagyjából az alábbiak szerint történik:

- az eladó az általa meghatározott kínálati áron eladásra kínálja a részvényt. Ez bekerül az ajánlati könyvbe, ez angolul az “order book”, és a vétel és eladási ajánlatokat tartalmazza.

- ugyanekkor egy vevő az általa megvásárolni kívánt részvényre kialakít egy vételi árat, ami szintén bekerül az ajánlati könyvbe

- ha az árak megegyeznek vagy elég közel vannak egymáshoz – pl. 80 USD-s eladás és egy 81 USD-s vétel érkezik be – az ajánlati könyvön belül a kereslet és kínálat egymásra talál, az értékpapír gazdát cserél

Mi történik a valóságban?

Mint látható, ebben az esetben a bróker csak a piachoz való hozzáférést nyújtja – közvetítő, nem aktív szereplője az ügyletnek -, a vevők és az eladók egymás között folytatják le a tranzakcióikat, mintha egy aukción egy termékre licitálnának, tehát a megbízás közvetlenül eljut a piacra.

forrás: Britannica

A fentiek persze csak egy ideális világban történnek így. A valóságban nagyon ritka az, hogy pont ugyanannyi számú részvényt akar valaki venni és eladni azonos áron. Ilyenkor több dolog is történhet, ha van kellő likviditás – vagyis sok az ajánlat, az eladó és a vevő – és az ajánlatok közel vannak egymáshoz, viszonylag kis árréssel kiegyenlítődik a keresleti és a kínálati oldal, és az ár lényegében nem változik. Ha a vevők vannak túlsúlyban és az eladók kevesebben, akkor ez felhajtja az árat, míg fordított esetben – eladói túlsúlynál – pedig esni fog az instrumentum ára.

Maradjunk az ideális esetnél hogy a vevők és eladók nagyjából egyensúlyban vannak, ilyenkor kis különbséggel teljesülnek a megbízások. A “kis különbség”, a spread, vagyis az a jutalék, amit a bróker zsebre tesz, hiszen valamiből neki is élnie kell. Ezt laikusként is tudjátok ellenőrizni bármelyik bank oldalán. Sőt, mikor nyaralni mentek, devizaváltás során is elszenveditek a vételi és az eladási árfolyam közötti különbséget.

Mi történik az OTC piacon?

A másik eshetőség, hogy nem az eladók és a vevők találnak egymásra, hanem egy szoftver, egy ún. “market maker”, egy árjegyző lép közbe, és eladja vagy megveszi az instrumentumokat, cserébe nagyobb sápot zsebel be a tranzakción. Ilyenkor a megbízás el sem jut a tőzsdére, hanem a bróker – vagy bank – a saját tőkéjével vállal fedezetet az ügyletért. Ez azt jelenti, hogy beáll a vevővel vagy eladóval szemben a piacra, és itt kezdődik a probléma. Ha az ügyfél magával a pénzintézettel áll szemben – a megbízás nem jut el a piacra – akkor a két fél ellenérdekeltté válik. Ez könnyen belátható, hiszen az ügyfélnek az a jó, ha csak 0,1% költsége van az ügyleten, míg a brókernek az, ha mondjuk a sáp 0,2%.

Ez összességében nagyobb költséget fog eredményezni az ügyfél oldalán, mert az ilyen típusú szolgáltatók sokszor drágábbak, illetve ezeket a brókereket a felügyeleti szervek sokkal kevésbé szabályozzák. Az is előfordulhat, hogy nincs is normális felügyeleti szervük. Ezért mindig le kell informálni az adott brókert, mert ebből már önmagában sok mindenre lehet következtetni.

Mettől meddig van nyitva a tőzsde?

A tőzsdéken nem lehet mindig kereskedni. Alapvetően az amerikai piacokat szoktuk mérvadónak tekinteni, mert itt történik a világ teljes kereskedésének több mint fele. Ahogyan egy boltnak is, az NYSE-nek, a NASDAQ-nak és minden másik tőzsdének is van nyitvatartása, amit amerikai idő szerint határoznak meg. Hivatalosan az NYSE és a NASDAQ keleti idő szerint – szokták New York-i időzónának is hívni – 9:30 és 16:00 óra között van nyitva, hétköznaponként, ezt kell átszámolni a középeurópai, vagyis CEST időzónára. Ez magyar idő szerint az alábbi:

- tőzsdenyitás: 15:30

- tőzsdezárás: 22:00

Ezen az oldalon van egy jópofa számláló, ami a zárásig fennmaradó időt mutatja. Ezenkívül lehet a piacnyitás előtt és után is kereskedni 4 órán át, ez a pre és post market – vagy Pre-Trading Session és Extended Hours – időszak, de itt árat jegyezni nem minden bróker enged. Magyar idő szerint ezek a négyórás időszakok az alábbiak:

- piacnyitás előtti időszak: 11:30-15:30

- piacinyitás utáni időszak: 22:00-02:00

Értelemszerűen a magyar BÉT nyitvatartási idejét a magyar idő szerint határozzák meg, és gyakorlatilag 9:00 és 17:00 között zajlik, különböző szakaszokban, minden héten hétfőtől péntekig, kivéve ünnepnapokon. Mivel ezek minden évben változnak, ezért az adott évre vonatkozó dátumokat a kereskedési naptárban tudjátok ellenőrizni. Akit bővebben érdekel a kereskedés napon belüli felosztása, az ezen a linken tájékozódhat.

Hogy néz ki a tőzsde az app alapú brókerek korában?

Mivel mára elképesztő népszerűségnek örvendenek az online, app alapú, “ingyenes” brókerek, ezért érdemes ezekről is beszélni egy kicsit. Az elterjedésükhöz több tényező is hozzájárult, az egyik, hogy egy telefonos applikáció “nyomkodásával” is lehet már kis összegeket befektetni, ami leginkább a fintech cégek kivirágzásának köszönhető. A másik, hogy azért van lehetőség kis összegekkel befektetni, mert töredék részvényeket – fractional shares – is lehet eladni és vásárolni, emiatt akár pár dollárral is el lehet kezdeni a kereskedést. Ezzel pedig hatalmas tömegeket értek el a cégek, így ma már boldog-boldogtalan “tőzsdézik”. Ilyen vállalatok például a Revolut, a Plus500, a Freetrade, a RobinHood, a Trading212 vagy az Etoro.

Az sem mellékes, hogy ezeket a kereskedési appokat rendkívül könnyen kezelhetőre alkották meg, nem kell megtanulni a bonyolult bróker szoftvereket vagy átlátni ezeket a felületeket. A harmadik ok pedig az, hogy ezek úgynevezett “no comission” cégek, vagyis nem szednek a tranzakciók után jutalékot. Ez nyilván nagyon vonzónak tűnik elsőre, de ez is csak egy csapdahelyzet, amit az emberek jellemzően nem látnak át. Van egy további ok, ami miatt a fenti cégek népszerűek, a tipikus “mánia” instrumentumokat – pl. kripto valuták – is lehet kereskedni a felületeiken, amik nem véletlenül pörögnek annyira.

Valóban ingyenesek-e a brókerek?

Egy szóval megválaszolva a kérdést: nem. Ahhoz hogy megértsük, miért van így, át kell néznünk a brókerek költségeit. Vannak a:

- számla fenntartásához köthető költségek

- egyéb költségek

- kereskedéshez köthető sápok

A fenti sorrend nem véletlen. Általában a diszkont brókerek – pl. Random Capital, Interactive Brokers – ingyenessé teszik a számlanyitást vagy a számlamérethez – állományi díj – kötik az ingyenességet. Az applikáció alapú brókerek szinte mindig ingyenesen kínálják a piacokhoz való hozzáférést, de valójában ez nem egy jelentős költség azok számára akik normális méretű (10 millió Ft vagy felette) portfóliót tartanak fent. Ez egy visszatérő, havi költségben szokott megnyilvánulni, általában nem több pár dollárnál.

Az egyéb költségek közé tartoznak a kiutalás költségek, a devizaváltásból adódó költségek, a különböző ajánlati könyvhöz tartozó szolgáltatások költségei, és hasonlók. Ezeket a brókerek oldalán lehet jellemzően táblázatos formában kibogarászni. Általában az app alapú brókerek ezeket is ingyenessé teszik, viszont szinte minden szolgáltató klasszikus lehúzós trükkje szokott lenni, hogy a beutalás ingyenes, a kiutalásnak viszont jelentős költsége van. Ezeket is viszonylag egyszerű nyomonkövetni.

Ez a lényeg: a kereskedéshez köthető költségek

A kutya szinte mindig ott van elásva, hogy a kereskdéshez köthető költségek megasabbak az “ingyenesnek hívott” brókerek esetében, különösen a spreaddel játszanak. Általában az alábbi díjakkal számolhattok:

- a devizaváltás marzsa: a fent említett 10 millió Ft-os portfólióméret esetében a dollárt 310 Ft-os árfolyamon számolva ez 32 218 USD-t tesz ki. Ha viszont a bróker 315 Ft-ért váltja a dollárt, akkor már csak 31 746 USD-t ér. Egyből keletkezett 472 USD (146 320 Ft) a költségetek csak a váltáson.

- a devizaváltás jutaléka: a fenti váltásnak általában szokott lenni valamekkora jutaléka is, mondjuk 0,3%, vagy egy limitált mennyiség, ameddig ingyenes, majd utána jutalékot kell fizetnetek. Vannak egyéb költségek is – pl. hétvégén váltás, mikor a piac zárva tart -, ezt pl. a Revolut is alkalmazza.

- az adás-vétel költsége (comission): ha egy értékpapírt eladtok vagy megvásároltok, annak is van költsége. A Random Capitalnál ez 0,2%, de minimum 2 USD, ha ez 0, akkor erre szokták azt írni, hogy “ingyenes” bróker.

- spread: magyarul nincs megfelelője, ez az a költség, ami a vételi és az eladási ár közötti különbségben jelenik meg, szokták “résnek” is hívni. Hogy ez pontosan mennyi, azt sok minden meghatározhatja, pl. illikviditás, extrém volatilitás stb. Pontosan a spread szokott magasabb lenni az “ingyenes” brókereknél, vagyis simán lehet az összköltség nagyobb, mint a hagyományos társaiknál.

- egyebek: nem mindenki fog vele találkozni, de van még a swap, ami egy olyan csereügylet – innen származik a neve is – amit általában – de nem kizárólagosan – a devizaügyletek napon túli tartásakor számolnak fel

A brókernek érdeke, hogy minél több tranzakció történjen, ezért jellemzően pont olyan reklámokat nyomnak, meg olyan ajánlásokat tesznek, amik erre motiválják a tőzsdézőket. Mivel a spread mértéke változó, ezért meglehetősen nehezen követhető, hogy mennyi az annyi, és egy “háziasszony” típusú kereskedő nem is nagyon nézegeti ezeket.

Alternatív források

Van egy bevételi forrás, ami a hagyományos brókerekere nem jellemző. Az unatkozó polgárokat a járvány az otthonukba zárta, állambácsi pedig adott nekik pénzt, hogy “elfoglalják” magukat, így elmentek egy kicsit tőzsdézni. Ez a milliós tömeg pedig rendesen megmozgatta a piacot, generált egy csomó kereskedési adatot, amit például a Robinhood egyszerűen eladott a többi szolgáltatónak. Van erre egy jó angol mondás: “If You’re Not Paying for the Product, You are the Product.”

Azzal is kell számolnotok, hogy a legtöbb app alapú felületen csomagok vannak, amik limitálják a kereskedések számát, az átváltható deviza mennyiségét vagy más módon korlátoznak. Értelemszerűen a korlátlan csomagok plusz pénzért érhetők el. Ezt persze sokan nem fizetik ki, kivéve, ha elkapja őket a FOMO – a kimaradás – érzése. Akkor mindenki mindenre előfizet, független attól, mennyibe kerül, hiszen “majd a hatalmas nyereség úgyis fedezi azt”. Ez ismételten a brókernek kedvez.

Érdemes-e az újhullámos brókereket választani?

Ez nézőpont kérdése, a fentiekből látszik, hogy nincsenek ingyenes brókerek, ez nem a Máltai Szeretetszolgálat. Sokkal nagyobb probléma az, hogy egy csomó tőzsde az elérésükön kívül esik, illetve egyes szolgáltatásokat nem nyújtanak majd, pl. nem lesz TBSZ számla lehetőségetek, így az amerikai osztalékfizető részvényekre sok esetben plusz adót fognak kivetni, adóbevallást kell írni, vagyis egy csomó macerával járnak, ami időben és pénzben is kifejezhető, és szintén felírható az alternatív költségek közé.

Az is kérdés, hogy melyik tőzsdei felügyelet alá tartozik az adott szolgáltató, és ott a befektetésvédelmi alapban mennyi pénz van. Ha sok, vagy a védettségi küszöb magasabb – hazánkban 100 000 EUR – mint itthon, akkor az akár előny is lehet a magyar BEVA védelemmel szemben. Viszont ha gond van, akkor lehet a külföldi felügyeletnek idegennyelven levelet írni, amit sokan a nyelvtudás hiányában nem tudnak majd megtenni. Pozitívum viszont, hogy ezek az új appok normális felülettel rendelkeznek, átláthatók. Nem olyanok, mint például a Random Capital kliensei, amik úgy néznek ki, mintha egy kőbaltával faragták volna ki őket. Nyilván a kockakereskedőknek sokkal inkább jó egy Revolut, mint egy komolyabb, nagy pénzzel, hosszútávú befektetést folytató “hozzértőnek”, de nem is ők a megcélzott közönség. Tehát egyértelműen nem lehet kijelenteni, hogy ezek jobbak vagy rosszabbak a nagyobb nevű, régebbi társaiknál.

Ezeket a kérdéseket tegyétek fel

Mielőtt eldöntenétek, melyik szolgáltatót választjátok, nagyon fontos, hogy egyedileg csináljátok meg a saját “házi feladatotokat”, és írjátok le a válaszaitokat az alábbiakkal kérdésekre:

- Mit akartok a bróker felületén csinálni? Spekulálni – nagy frekvencián kereskedni – vagy hosszabb távon befektetni? Előbbi sokkal több és gyakoribb adás-vételt jelent, mint az utóbbi.

- Milyen pénzügyi instrumentumokra van szükségetek és melyik piacokat akarjátok elérni? Hozzáférnek-e a szolgáltatók a tőzsdéhez, amire nektek szükségetek van?

- A fenti tevékenység mekkora költséggel jár? A legegyszerűbben úgy lehet plusz nyereséget elérni, ha a költségeket csökkentitek.

- Mennyire könnyű a felületet használni? Nyissatok egy demó számlát és nézzetek rá a rendszerekre, mert néha nekem is égnek áll a hajam attól, amiket látok.

Tőzsdézés kezdőknek: mibe fektessem a pénzem?

Ez egy klasszikus kérdés minden ilyen típusú cikkben, és én is egy klasszikus választ adok: fektessetek magatokba. A tanulással lehet a leginkább kiküszöbölni a hibákat, és amíg nincsen fogalmatok arról, hogy hogyan működik legalább nagyjából a befektetések világa, addig brutális nagy pofonokat fogtok kapni. Tehát a legjobb befektetések egyike az önképzés.

Néhány tanács, amivel csökkenthetik a kockázatokat:

- még egyszer: tanulás, önképzés, sosem lehet elégszer elmondani

- döntsétek el mit akartok: vagy tőzsdéztek – spekuláltok – amihez gyakori, akár napon belüli kereskedés társul, vagy befektettek, akkor 5-10 évre vásároltok meg instrumentumokat, amihez viszonylag kevés adás-vétel társul.

- diverzifikáljatok: érdemes 20-30 részvényben gondolkodnotok, ha egy portfóliót alakítotok ki, ez jelentősen csökkenti az egyedi részvények kockázatát. Lehet eszközosztály szerint is diverzifikálni, pl. részvény, kötvény, arany stb. Könyvek tucatjai szólnak az ilyen technikákról.

- portfólióméret: sose fektessetek be olyan pénzt, amire a közeljövőben szükségetek lesz. Viszont túl keveset sem szabad, mert akkor nem lesz szemmel látható hozamotok, és a költségek is megnőnek a tőkétekre vetítve.

- Írjátok le nullára a befektetéseteket. Játsszatok el gondolatban azzal, hogy a tegnap befizetett pénzetek holnap hirtelen nullát fog érni, tehát 100%-os tőkevesztés áll be. Mit éreztek most? Nyomást, stresszt? Zavar, nem zavar? Mit szól majd a család? Ez a startupok esetében pl. egy 10:9-hez arányban bekövetkező jelenség, erről több cikket is írtam.

- A tőzsdézéshez gyomor kell és nem fej. A nyomást bírni kell, de nagyon nehéz azt felmérni, hogy hol van az a küszöb, amit átlépve már nem tudtok tiszta fejjel gondolkodni és pánikba estek.

- meggyőződés: ennek a kialakulásához szerintem kell 1-2 év, míg ráéreztek arra, mi az amiben vakon képesek vagytok hinni. Mikor 750 000 Ft-tal esett az Alibaba (BABA) pozícióm, akkor sem jöttem zavarba, mert meg voltam győződve a döntésem helyességéről. Inkább legyetek alaposak, mint gyorsak, de tartsatok ki a döntésetek mellett, ha azt megalapozottnak tartjátok.

Lehet, hogy a tőzsdézés a legjobb befektetés?

Ezt a kérdést rendszeresen teszik fel olyanok, akik még csak ismerkednek a témával. Historikusan azt lehet kijelenteni, hogy az amerikai tőzsde 120 éves időtávon nagyjából 9,5-10%-os hozamot tud felmutatni évenként, dollárban. Ez viszont nem reálhozam, ebből még le kellene vonni az inflációt – meg még néhány egyéb dolgot – is. Ha viszont azt mondom, hogy 1989 óta a Ft-hoz képest a dollár nagyjából 500%-ot emelkedett, akkor ez már máshogyan hangzik. Hosszabb távon a részvény- és az ingatlanpiacon lehet reálhozamot elérni, de azt senki nem tudja, hogy például a bitcoin vagy az NFT hogyan fog teljesíteni a következő 20-30 évben. Mivel ezeknek az instrumentumoknak nincsen historikus múltjuk, erre a kérdésre jelenleg nem lehet választ adni.

Azért, a közelmúltban volt pár tőzsdei sikertörténet, amit érdemes megosztanom veletek, hogy lássátok, nagyjából mire lehet számtani. Azt viszont fontos tudnotok, hogy mi most a múltra tekintünk vissza, így könnyű okosnak lenni. A tőzsde viszont a jövőt árazza, tehát nincs ember, aki meg tudná azt mondani, hogy holnap merre fognak mozogni az árfolyamok. Ezért amikor egy döntést meghoztok, mindig gondoljatok arra, hogy a múltban történt események nem garantálják azt, hogy azok a jövőben is ismétlődni fognak.

Ingatlanpiaci válság

2009 márciusában az amerikai tőzsde indexe, az S&P 500 valahová 750 pont köré zuhant be. Ez volt az ingatlanpiaci válság mélypontja. 2014 elején már 1800 ponton állt, vagyis 240%-ot emelkedett 5 év alatt, ami évi 48%-os hozamnak felel meg. Ez bőven túlteljesíti az évi 10%-ot, így mindenki már akkor aggódni kezdett, hogy hamarosan jönni fog egy komolyabb összeomlás. Aztán elrepült még 6 év, és az ég világon semmi nem történt, a tőzsdeindex tovább szárnyalt, 3300 pont fölé, vagyis 440%-ot emelkedett a 2009-es mélyponthoz képest. Ez még mindig évi 40%, így ez a 11 éves időszak lett a tőzsde legdurvább hosszútávú emelkedése.

A fentieket azért írtam le, mert erre általában mindenki emlékszik, hiszen ez nem volt még annyira régen. Szokták subprime mortgage válságnak is hívni, erről szól a The Big Short című film is. De mi történt előtte? Ilyeneket szoktak mondani, hogy volt valami dotcom lufi, meg hasonlók. De ki emlékszik már arra, milyenek voltak a hozamok az ingatlanpiaci válságot megelőző évtizedekben. Pedig 1999 és 2009 között az S&P 500 index -9,1%-os hozamot volt képes összeküszködni. Ez azt jelenti, hog 10 éven keresztül nézték a befektetők, hogy szépen lassan csökken a befektetett pénzük. Ez így leírva nem tűnik olyan durvának, de amikor éveken keresztül, nap mint nap arra keltek fel, hogy a portfóliótok értéke tovább zuhan, akkor bizony sokan bedobják majd a törülközőt.

A COVID járvány adta lehetőségek

A még mindig tartó járvány 2020 márciusában megroppantotta a piacot, az S&P500 2200 pontra zuhant vissza, 3400-ról, ami nagyjából 27%-os esésnek felel meg. 2021 szeptemberére pedig újra 4500 pontra pattant vissza, ami 200%-a a mélypontnak. Vagyis, egy igazi hullámvasúton ültek a befektetők az elmúlt másfél évben, és a látszólag olcsó piac ismét iszonyatosan drága lett. Két dolgot kiemelnék, ami kicsit visszavezet minket a bekezdés tételmondatához “A tőzsdézés a legjobb befektetés?” címhez.

Még korábban írtam két cikket – az “OPEC, olajrészvények, politikai tényezők”, “Az olajrészvények és olajvállalatok sajátosságai” címűeket – az olajrészvényekről, amelyek árfolyama a mélybe zuhant, gyakorlatilag úgy árazta őket a piac, mintha holnaptól megszűnne az olajfogyasztás a világban. Például az Exxon Mobile (XOM) árfolyama 32 dollár alá esett – most 63 körül jár -, a többi olajos cég pedig még nagyobbat perecelt. Ki hitte el azt, hogy ezeknek a cégeknek annyi? Az eladási hullámból kiindulva elég sokan. Így bő másfél év alatt simán lehetett 70-80%-os hozamokat kaszálni rajtuk, ami még éves átlagban is kb. +50%, ez a sok évtizedes átlaghozam ötszöröse. Ez azért nem rossz, ugye?

forrás: iO Charts

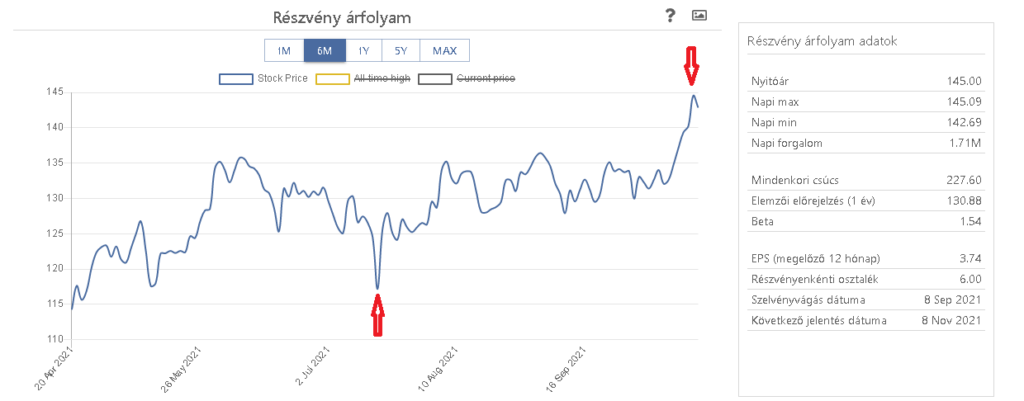

A REIT – vagyis az ingatlan – szektor, ezen belül pedig különösen a plázákat üzemeltető cégek árfolyama szintén kútba dobott kő gyanánt zuhant a mélybe, hiszen a járvány miatt be kellett őket zárni. Ezeket is alulárazta a piac, nem is kicsit. Az egyik legjobb minőségű, főleg A+ besorolású prémium bevásárlóközpontokat tulajdonló Simon Property Group (SPG) árfolyama a mágikus 45 dolláros sáv alá is benézett. Jelenleg 144 dollárért kelleti magát ami egy laza 200%-osnál is nagyobb emelkedés, vagyis az évesített hozam vastagon 100% felett van. Ez húsz év PMÁP kamatnak felel meg, ami azért eléggé meggyőző. Persze ezek nem igazi tőzsde tippek, de azért azt jól mutatja, hogy ad lehetőségeket a piac.

Részvényárfolyamok az iO Charts oldalán

Az iO Charts oldalát pontosan azért hoztuk létre, hogy egy adott cég adatait könnyebben el lehessen érni, illetve tetszés szerint le lehessen válogatni. Ezt hívják angolul screener oldalnak, és tudtommal ez az egyetlen olyan szolgáltatás, amit magyar nyelven, ingyenesen elérhettek. Mivel a befektetők nagy része először az adott részvény árfolyamát nézi meg, ezért ezt listáztuk ki az első oldalon, de számtalan más adat is elérhető, ha lejjebb görgettek, vagy ha a “részvényinformációk” fejléc fölötti menü pontokat nyomkodjátok. Ezek ugrópontként viselkednek, és az adott kategóriához repítenek titeket.

forrás: iO Charts

Természetesen az adatokat időtávonként is rendezhetitek, illetve a kis kép ikonra kattintva el is menthetitek a kirajzolt gráfot. Kiemelnék egy szolgáltatást – ez is ingyenesen elérhető -, amivel máshol nem találkoztam, ezek pedig az egyedileg létrehozott, kézzel generált grafikonok. A szívünkhöz közel álló vagy a világviszonylatban is valamiért felkapott részvények esetében létrehoztunk spéci adathalmazokat is. Ezek a cég valamilyen specifikumához kötődnek. Például a Tesla (TSLA) esetében az autó eladásokról – és még sok minden másról – nézhettek meg színes ábrákat, míg a Pfizer (PFE) kapcsán azt mutatjuk meg, hogy a COVID vakcinák mekkora mértékben járultak hozzá a vállalat bevételbővüléséhez.

Összegzés

Túl vagyunk az egyik legfontosabb témán, így ez a cikk tulajdonképpen az “Amerikai tőzsde információk, nyitvatartás” és a “Tőzsdeindex jelentése és használata” cikkek kiegészítése. Ez a három írás azért már kellően lefedi azt, amit minimum tudnotok kell, mielőtt fejest ugrotok a tőzsde világába. A legfontosabb, hogy konkrét stratégiával álljatok neki a kereskedésnek vagy a befektetésnek, tartsátok be az általatok hozott szabályokat, kezeljétek a kockázatokat és ne pánikoljatok. Tudjátok, a tőzsdézéshez gyomor kell és nem fej. A következő cikkig sok sikert és eredményes “tőzsdézést” kíván nektek az iO Charts csapata.

Jogi és felelősségi nyilatkozata (aka. disclaimer): a cikkeim magánvéleményt tartalmaznak, kizárólag a saját és az olvasóközönség szórakoztatására írom őket. Az iO Chartson megjelenő cikkek semmilyen formában NEM merítik ki a befektetési tanácsadás témakörét. Soha nem akartam, nem is akarok és a jövőben sem valószínű, hogy fogok ilyet adni. Az itt leírtak kizárólag információs tartalomnak tekinthetők, és NEM értelmezhetőek ajánlattételnek. A véleménynyilvánítás semmilyen formában NEM tekinthető biztosítéknak pénzügyi instrumentumok eladására vagy vásárlására. A meghozott döntéseitekért KIZÁRÓLAG TI vagytok a felelősek, ennek kockázatát senki más, így értelemszerűen én sem, vállalom magamra.